时隔两年重回CJ线下,一同回归的还有同期举办的各类行业活动。有趣的是,一边是新一轮版号放出的新闻,另一边产品并非CJ期间活动的绝对主角,围绕买量广告营销展开的上下游企业以及相关活动数量占据了C位。

饮鸩止渴过于夸张,但当高举高打的宣发策略又一次成为行业标配,海内外茫茫多的手游产品数量想要突围离不开广而告之,怎么更高性价比的买、其他营销方式来减低获客成本是放在嘴边的常见话题。

事实上,我们观察到今年各个厂商一些系列的调整和动作,大多深受买量营销影响。

被点名的营销费用上涨

今年中国国际数字娱乐产业大会(CDEC)上中国音像与数字出版协会第一副理事长、中国音数协游戏工委主任委员张毅君对外发布《2023年1-6月中国游戏产业报告》的演讲中明确提到,“自研游戏海外市场实际销售收入82.06亿美元,同比下降8.72%。海外主要市场中,用户消费意愿和能力同样受到经济下行影响;国际冲突、汇率波动以及日趋激烈的市场竞争,使海外市场营销成本明显升高。”

无独有偶。腾讯营销洞察联合腾讯广告最新发布的2023精品化营销报告指出,根据广告主买量调研数据,2022年近七成买量成本增长10%以上,其中14%甚至表示成本增长50%以上。

此外2022年IOS端主流品类买量成本大多分布在200-700元之间,相较往年增长了11-43%。

如果说之前版号限制,迫使厂商出海求生,现在买量成本全面攀升已经不再是简单的市场转移可以解决的问题。

销售费用率方面,2022年全年及2023年第一季度统计企业的销售费用率中值分别为18.91%和17.74%,无论22年全年或是23年一季度,这两个数字均为近年新高。

然而量贵的同时雪上加霜的还有质量变差的两个主要问题,其一根据2023移动游戏营销报告,月买量激活率持续下降,最低点至0.14%。

另一个则是买量作弊率跃进式攀升,引用AppsFlyer《2023 中国游戏 App 出海驱动力报告》中的数据,“几乎所有游戏品类在过去的一年半中,作弊情况都呈现上升趋势,并在某一个阶段呈现快速上升的趋势。以中度游戏为例,从 2022 年第 3 季度至 2023 年第 2 季度,游戏作弊率在 iOS 侧同比飙升 1374%;以休闲游戏为例,从2022年第2季度至2023年第 2季度,游戏作弊率在 Android和iOS侧翻了13倍,速度惊人。”

价格还在涨、质量在下滑、利欲熏心合作中的作弊增加,如此背景下CJ活动中上下游不同厂商一系列改变和动作得到了解释。

不堪重负的削减预算和内容营销继续抬头

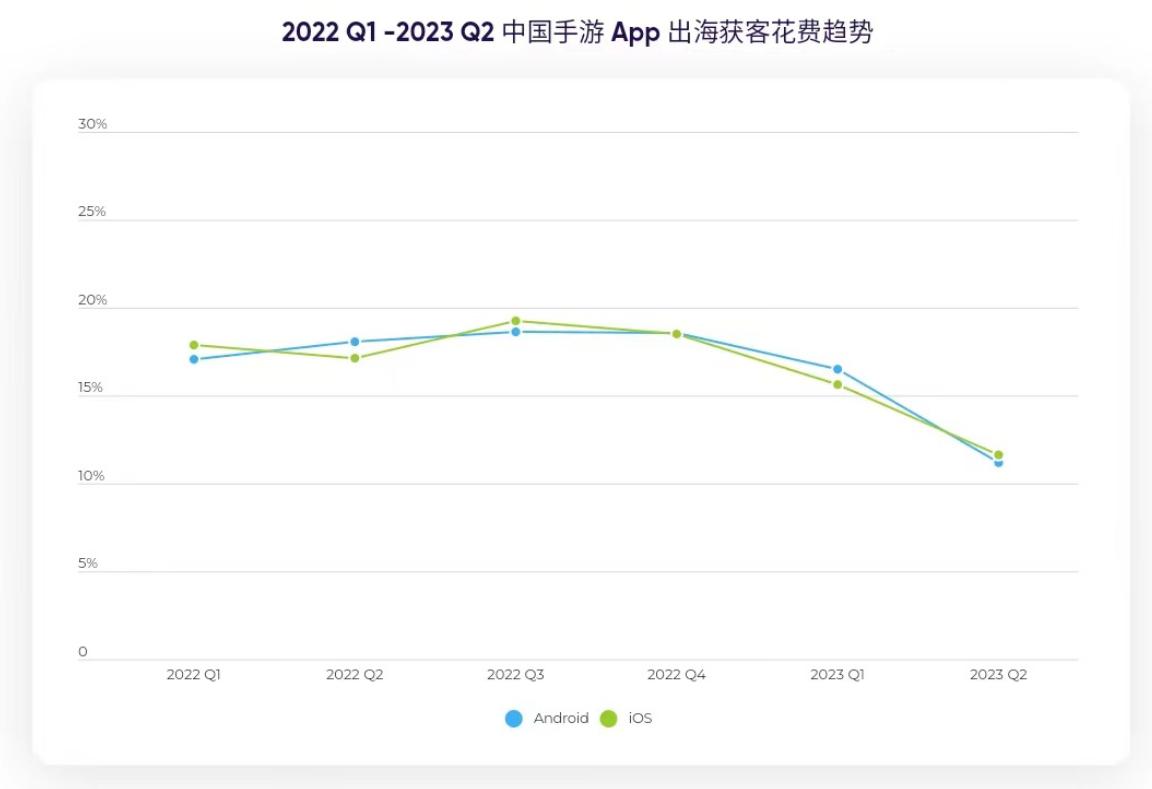

降本增效的大方向下,越来越多厂商不堪重负选择性削减投放预算甚至直接砍掉项目。根据AppsFlyer报告数据,中国出海游戏APP在去年Q3安装量达到顶峰后,持续下滑至今。

2023年Q1至Q2,安卓和IOS分别环比下滑17.78%和25.2%。随着安装量的整体下滑态势,广告主获客预算也呈现同步下滑。

该预算在过去的一年半中,安卓和IOS同比下滑34.6%和35.1%。结合上文腾讯广告关于买量成本增长的数据,预算低成本高必然将一部分中小团队踢出局,同时迫使大厂在营销上追求更高的性价比。

买量买不起,但是传播还是必须,内容营销的呼声越来越大。

去年Changwan Group Limited(畅玩集团)上市申请书中引用了灼识咨询提供的报告数据,按照游戏行业的广告商线上内容营销的支出计,中国的游戏在线内容营销行业的市场规模由2016年的12亿元增至2021年的57亿元,年复合增长率为37.0%,且预计2026年将增至人民币195亿元,2021年至2026年的年复合增长率为27.7%。

游戏价值论此前提到,无论新品宣发还是目前主流的老产品维稳,依托社交平台构建的社交内容营销已经逐步发展为众多游戏厂商的核心选项。在不少上市公司的财报中,甚至出现营销支出和增速超过了研发投入,收入高了利润低了的现状。

根据腾讯广告调研,80%游戏产品覆盖7项及以上内容营销子领域,收入TOP 50游戏至少涉及一项内容营销子领域。

值得注意的是,厂商对于内容营销的迫切需求同样催生了渠道和平台转变策略。

例如TikTok在GAMEON 游戏应用出海营销峰会除了晒自家游戏相关增长数据,另一个核心就是加强内容营销的改革整合。平台游戏内容向有用性的转变,高光信息、真实反馈、生活链接、信息攻略等内容日益受到关注。新增#WhatToPlay (新游信息中心),每月集中发布重要的新游上线、版更、DLC 等一系列内容,为平台用户提供及时有效的一手信息,厂商与 TikTok 以话题为源点进行内容营销传播。

腾讯广告也是在生态活动上大谈内容营销有辐射广度、有效果深度、由情绪厚度的优势。

催生多端并行,移动重回PC

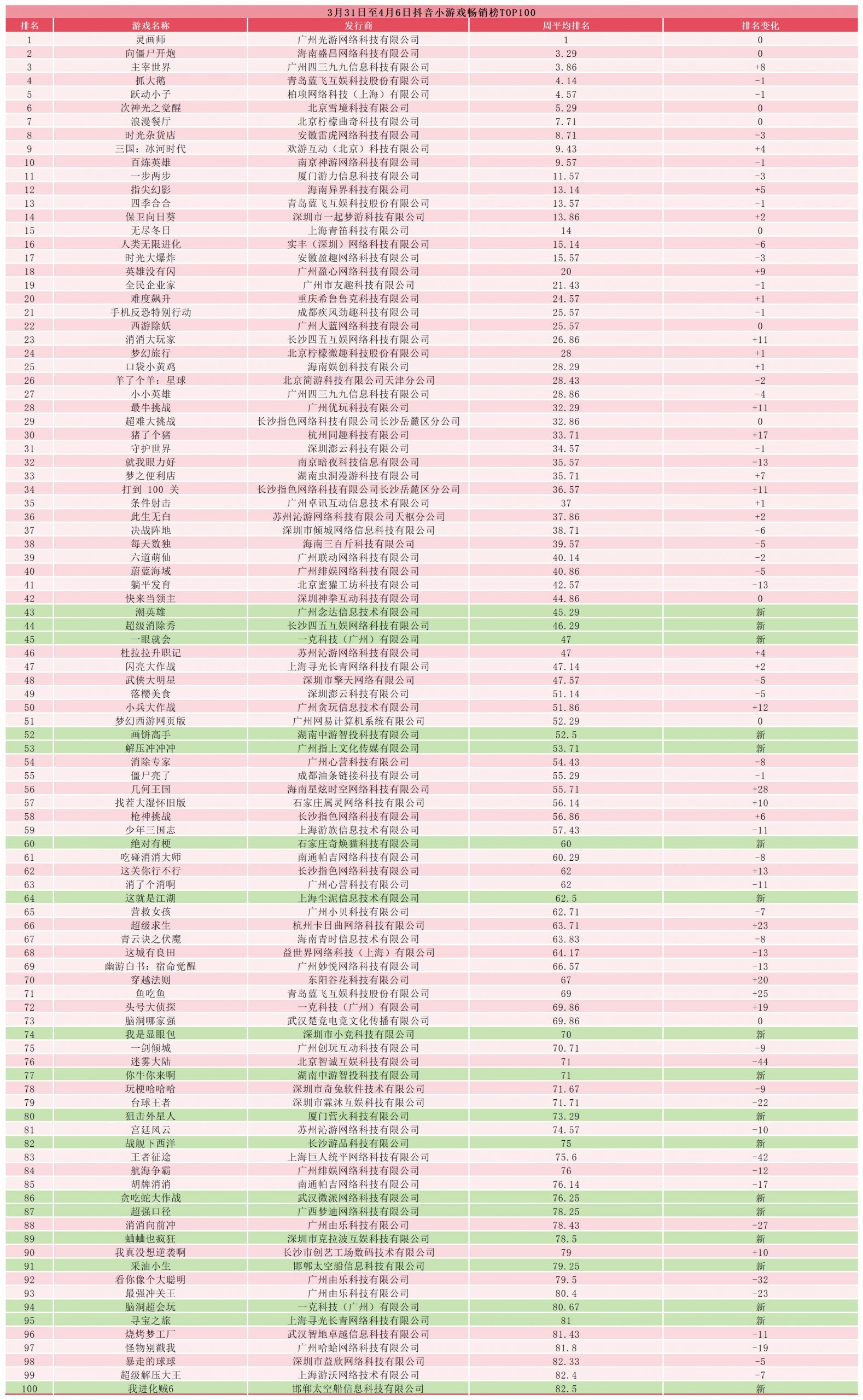

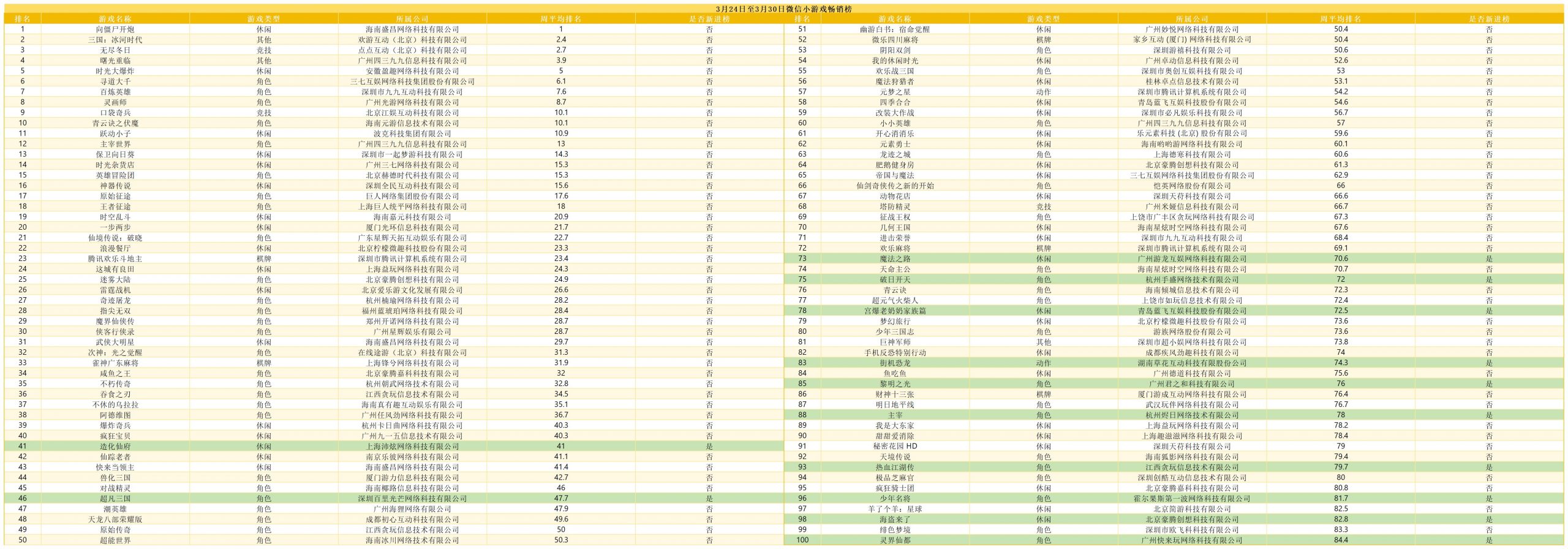

没版号去海外找量,海外也买不起量去哪里找?小游戏、PC等多端并行的浪潮更加汹涌。

上半年产业报告中有个非常夸张的数据,今年1—6月,国内休闲移动游戏市场实际销售收入167.05亿元,同比下降1.55%。其中内购产生的收入为108.78亿元,同比增长135.4%;广告变现收入58.27亿元,同比减少52.81%。

休闲游戏收入结构和商业模式今年以来发生较大变化,依靠广告变现的IAA模式明显走弱,头部爆款新品休闲手游在内购收入上的表现异常出色。

造成这一现象的根本原因还是价格上涨迫使厂商寻求IAP更高的回本方式。

2022年微信小游戏变现流水年同比上涨34%,Q4用户的ARPU值同比11%以上的增长,月流水超千万的游戏对比去年有70%的提升。根据罗斯基举办线下沙龙的数据,抖音小游戏DAU增速从43%到150%,投放消耗的规模增长上,在2023年上半年突破了10倍的增速,并且预计下半年增速有望突破20倍。

小游戏彻底疯狂的背后其实是厂商迫切需要在手游之外找量的真实写照,而这种大跃进式的提速也在进一步催生整体市场阶段跳跃(研发成本也在火箭蹿升)。

找量的另一头是从移动重回PC。

今年1—6月,我国客户端游戏市场实际销售收入329.43亿元,同比增长7.17%。这一高增长得益于头部电竞和二次元游戏的稳步走强,以及有更多游戏新品采取了移动端与PC端同步发行方式。

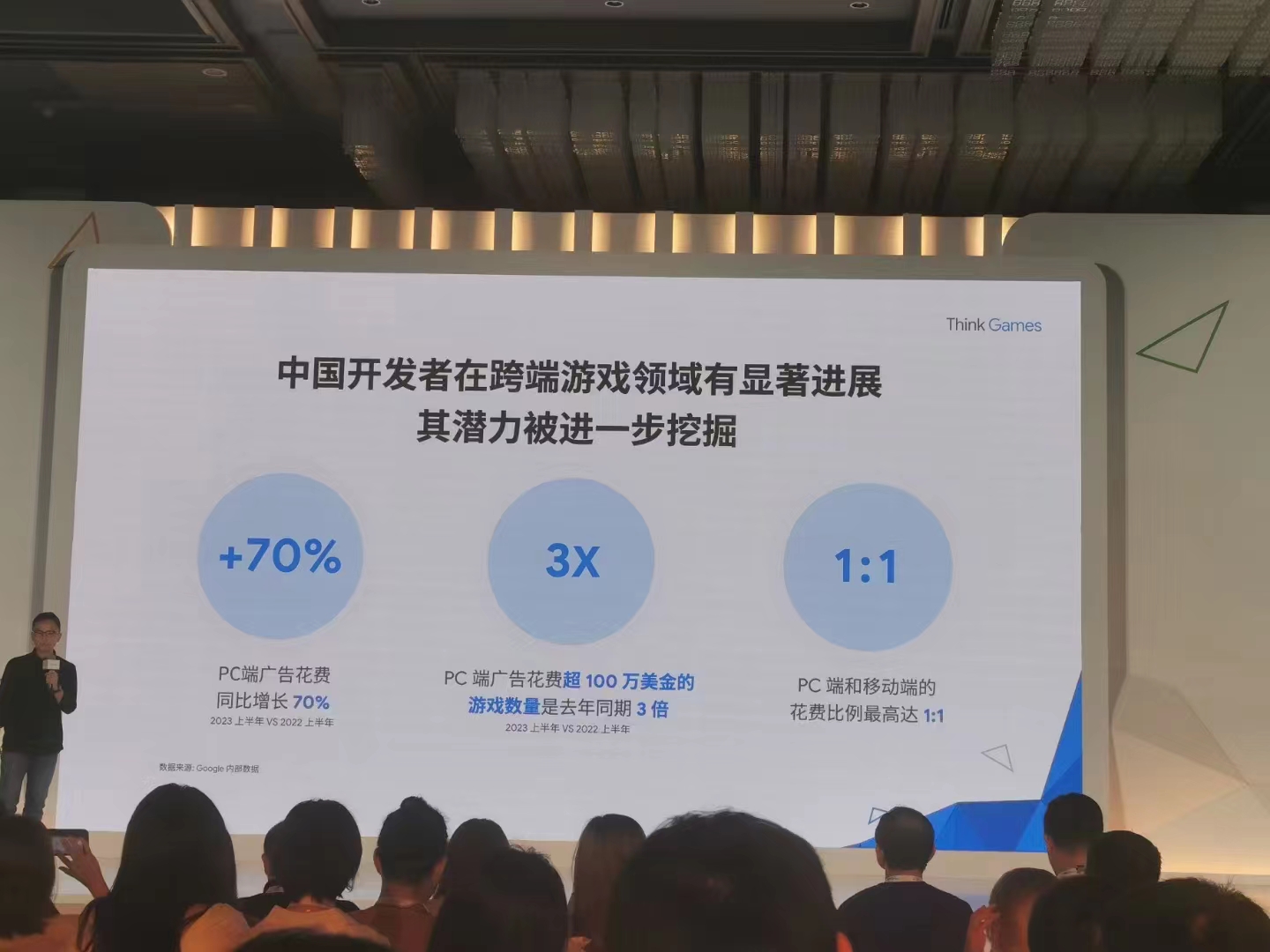

而谷歌在活动中分享了一些有趣的数据,PC端广告花费同比增长70%,超百万美金游戏数量是去年的三倍,最头部的游戏甚至达到了1比1的投放,预计今年多端同步的游戏也会是去年的三倍。

找量兜兜转转是个圆,又重新回到PC开始流量挖掘。

三方针对性寻找机遇和新的工具

买量获客成本的影响是多方面的,不管是广告主、投放平台、代理还是三方数据平台都在重新摸索市场参与方式,寻找业务平衡点。

我们也能够看到一些针对变化的业务调整冒头。

例如创梦天地以Fanbook进行回归,想要在社群频道管理上分一杯羹。其核心宣传点之一正是正是顺应买量到社区内容化营销的大趋势。通过社群中集成的达人直播、短视频、图文作品这些强互动的形式,更大限度地表现出游戏产品的特色,聚焦于提升产品口碑在用户群体中的传播,即“社区口碑促增长”,进而实现降低获客成本,属于现实环境下的降本增效。

包括瞄准无力负担成本的中小独立团队以及提出千万级别的“频道运营全面扶持计划”都是以内容营销和口碑传播的市场需求作为支点。

厂商现在做起了多端,投起了多端广告,为了衡量投放效果优化涉及多端投放策略产生了新的需求,数据平台也瞄准了这个方向。

营销衡量与体验管理平台 AppsFlyer 12周年在大中华区正式发布首个子品牌 “AppsFlyer for games”,对外提供的关键服务之一就是整个PC、主机、移动等更多平台的相关数据和指标提供给厂商进行决策。

除了引发游戏行业一系列的变化,买量营销与AIGC又挂上了钩。

2022年整体行业及移动游戏的广告创意数量均较2021年翻倍,为了在有限的成本下维持硬性广告的获客效果,体现为更多的企业通过快速迭代素材、创建更多广告计划等方式提升布局性价比。

越来越多游戏厂商会在营销素材的构件中使用AI工具进行前期筛选,以Funplus的分享为例,通过底层AI生成大量素材+中间人工与AI共创筛选+顶层人工最终决定素材选择的金字塔式营销素材生成极大提升了工作效率同时扩大了创意内容的覆盖面。

创梦天地在fanbook的中叶引入AI工具来提升厂商社群运营的效率,如AI机器人会周期性地总结社区中玩家讨论的话题,让游戏工作室能更方便掌握舆情走向。包括MontereyAI在社区客服频道中的应用,能将玩家成千上百的客服诉求归类整理成明晰的条目,让游戏工作室能更快定位产品问题,更精准地做出产品迭代升级。此外通过帮助游戏IP训练其独有的智能客服机器人和游戏NPC,并投放到社区中,让机器人回答玩家提问并形成互动。

买量,多少行业的困难和发展都借汝名。

虽然游戏作为内容行业,产品是最关键和最基础的存在,但不可否认的是,买量的相关话题常看常新,无论是遭遇困难和新的发展难逃千丝万缕的关系,频繁站上C位也是不争的事实。