22021年上半年,中国移动游戏市场实际销售收入1147.72亿元,同比增长9.65%。虽然我们都知道,随着工作生产、其他娱乐恢复正轨,用户对于手游的投入确实会减少,但低于10%的增速依然值得警惕。哪怕是被誉为“手游寒冬”的2018年(2014年至2020年最低增长)也保持在15.36%。

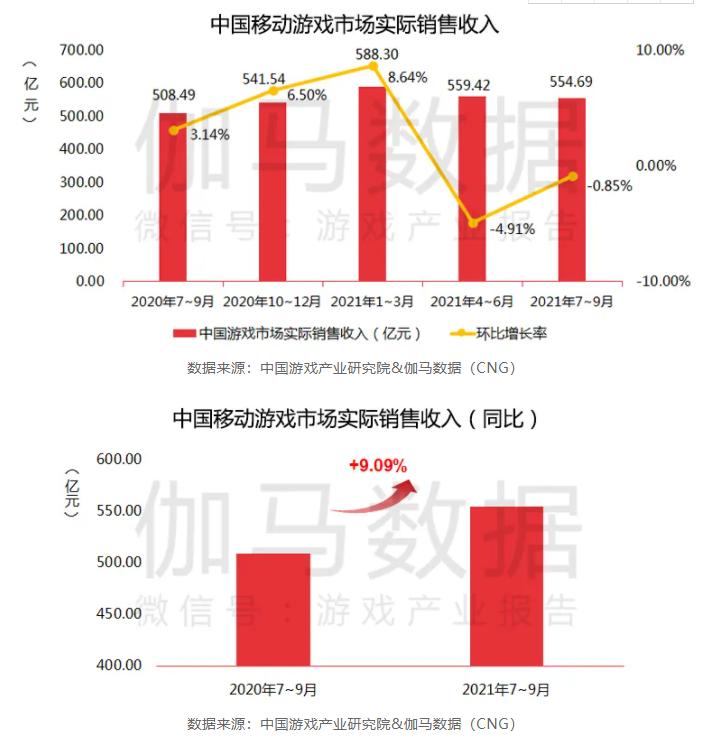

伽马数据发布最新的《2021年7-9月移动游戏报告》显示,Q3中国移动游戏市场实际销售收入554.69亿元,环比下滑0.85%,同比增长9.09%,延续上半年的趋势。

另一方面,出海对于国内手游行业的影响愈演愈烈,Q3中国自主研发游戏海外市场实际销售收入为49.66亿美元,环比增长12.77%,同比增长28.15%。

我们可以认为,包括腾讯、网易在内中国厂商加大海外市场的投入,在国际手游产业的影响力确实在不断提升,但“海外增长高于国内”的背后,是国内游戏市场的实际发展比接近10%的数字更低一些。

1

今年的情况与寒冬2018有相似的背景但又不同。

相似之处在于,主管部门对行业进行了规范化的干预和把控。通过版号等方式控制游戏产品的源头,产品数量和新内容少了,用户活跃和付费欲望低导致了2018年行业最低的增速。

今年主管部门又一次重拳出击,针对未成年人、游戏内容审核、陪玩等延伸产业这些核心问题出手,让游戏行业的发展更加正规化。例如9月游戏工委携213家企业共同发起《网络游戏行业防沉迷自律公约》(简称《自律公约》)包含六大点:坚决执行管理要求,建立工作规范;坚决落实实名认证,精准识别用户;坚决筑牢安全防线,抵制不良内容;坚决夯实平台管理,明确具体要求;坚决遵守市场秩序,杜绝违规行为;坚决配合举报平台,开展自查自纠。

不过这并非增长放缓的主因,除了生产生活恢复的环境变化,未成年用户的收入对于整体行业收入影响不大。腾讯此前披露2021年Q2 16岁以下未成年人对其在中国网络游戏流水的占比为2.6%,其中12岁以下未成年人的占比为0.3%。网易Q2电话会议表示18岁以下用户收入占网易游戏总收入的不到 1%。

对于大多数游戏公司而言,未成年用户的管控可能会影响活跃用户等数据,但对收入增长影响有限。

另一方面,对于游戏内容的管控主要从下半年展开,而增长放缓的趋势上半年就已经开始,产品数量的减少不是唯一因素。

一个最直观的表现是Q3上线了《哈利波特:魔法觉醒》、《金铲铲之战》这样强力的新品,9月仅凭借1款新游《哈利波特:魔法觉醒》成为近三个月中新游流水最高月份。根据伽马数据估算,其也是本年度第一款首月流水超10亿元的新品。

然而就是这样有力的新品也没能抵消一些老牌长线产品流水回落,虽然有新游带来增量,但是不足以补充下滑部分,而如《摩尔庄园》等上半年所谓的爆款产品仅仅1-2个月的高光生命周期同样无法弥补,环比下滑0.85%,同比增长也没能突破10%。

新品出圈突围的背后是用户群体的转移而导致其他产品的下滑,整体市场规模增长有限。

2

与国内市场困顿相对应的是海外市场的突飞猛进。

从数据可以看到,国内游戏出海从早期以SLG、消除为主,经历《原神》的异军突起,腾讯网易等大厂跟进,共同导致了从产品品类到海外收入增长幅度新一轮的提升。如果说国内现阶段新品想要出头意味着竞品让出用户,海外市场还处于极度依赖高质量产品进行外部竞争的阶段。

出海口号已经喊了很多年,而早年确实存在认为腾讯、网易出海太慢的声音。如今国内发展的客观环境以及自身增长的需要迫使大型企业们做出行动,某种程度上,这也意味着即便扎在国内市场也不能满足企业保持增速的需要。细心观察可以发现,两者财报会议对于出海话题增多也是在近两年出现的,《CoDM》是腾讯明显的分水岭,网易也在今年喊出了公司希望未来50%的游戏收入来自海外市场的小目标。

之前游戏价值论提到,这些谋定而后动的大厂们出海选择了一套阳谋打法,通过与手握知名国际IP的厂商们合作(包括一些传统游戏大厂),国内作为研发,交由他人进行海外运营发行。这个模式的盛行,除了想要通过IP 为产品保驾护航外的需求外,也包括迎合了现阶段传统3A大厂集体向手游靠拢的需求。

从市场反馈来看,这些国际知名IP合作的产品在前期知名度打响更加迅猛(和传统厂商出海自我开拓相比),网易之于漫威、腾讯与宝可梦、育碧、EA等携手,可以预见的说,随着《宝可梦大集结》、《哈利波特:魔法觉醒》海外以及暗黑手游等产品发力,中国自研游戏出海收入还将迎来新一轮的爆发。

拿奖、赢得合作、工作室组建,晚进场的大型企业表现出更加积极的出海行动。

3

腾讯Q2电话会议中提到海外游戏贡献了25%的收入,同比增长37%,增速高于国内。《出海、出海还是出海?》中游戏价值论提到,在国内占据主导的头部企业增长依靠海外带动,或者说整体行业增长由海外带动,其它厂商应该怎么办?

虽然一些有能力的厂商原创游戏出于发展考虑仍会选择自研自发一手抓,承担更多成本投入的风险来应对市场竞争,但对于大部分企业,特别是中小团队,依靠合作求发展的重要性不断提升。

这种合作近期主要体现在两个方面,投融资的意愿以及发行合作的重燃。以不影响产品决策为前提的投资事件隔几天就能看到一则,同时发行分摊风险的合作案例也在不断增加。除了成本考量,出海竞争不断提速的环境下,寻找有经验伙伴合作更节约时间,这也导致发行这个一段时间陷入低潮的业务重燃热度。

进入Q4的2021年即将迎来收官,是否还会有新的黑马撬动市场为年度总结画上完美句号,还是继续延续海外带动国内的趋势,今年有可能会成为一个新的拐点。