印尼是全球第四人口大国,东南亚第一大经济体,人口结构年轻化,互联网人口红利增长迅速、投资前景广阔。基于庞大的互联网人口红利,以及正处于高速发展阶段的移动互联网市场,印尼市场目前已成为国内APP开发商、风投企业等出海的必争之地。

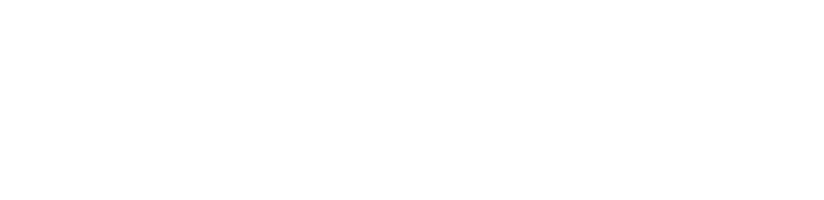

印尼是世界排名第四的人口大国,有数据显示,印尼活跃互联网用户达1.5亿人,占总人口的56%,其中移动活跃互联网用户高达1.4亿人。印尼在2019年底预计有8000万活跃移动游戏玩家,这一数字在2020年或将增加到1亿。

印尼有数百个民族,民族语言共计300多种,官方语言为印度尼西亚语。有调查显示,印尼APP用户在语言选择使用方面,约77%的用户习惯使用官方语言印度尼西亚语,有22%用户倾向英语,国内开发商进行印尼本地化语言翻译时可首选印度尼西亚语。

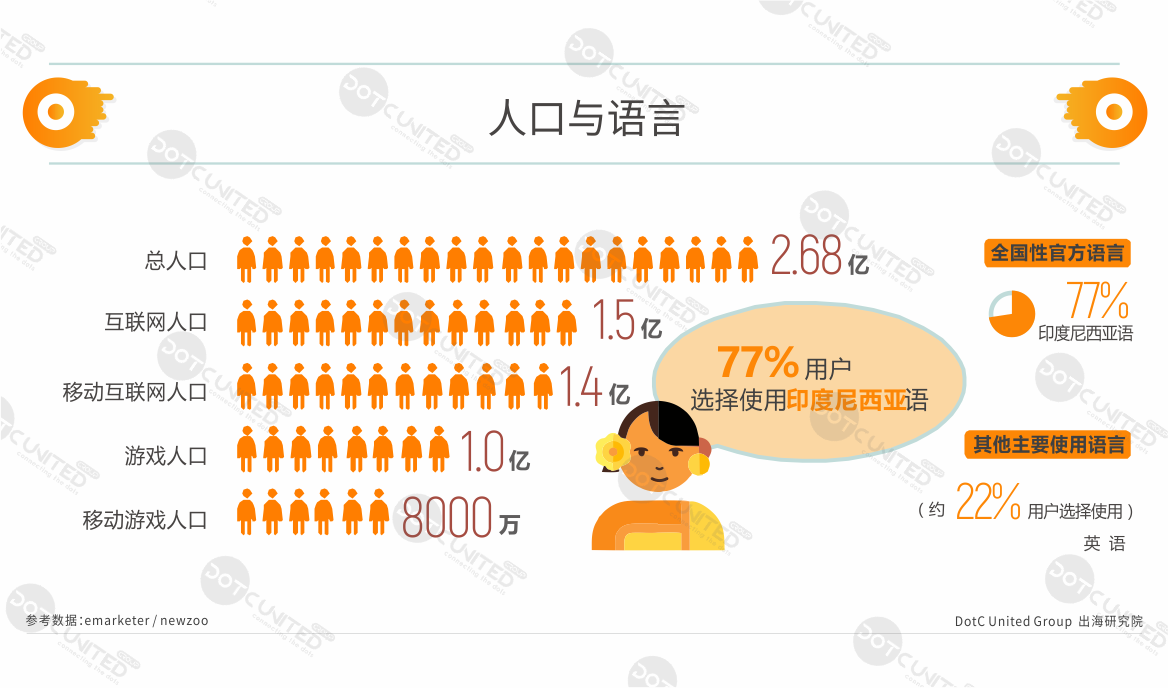

印尼是全球第六大智能手机市场,智能手机用户约8391万,普及率为31.1%,同印度一样,印尼也是安卓主导市场,占93%市场份额。

有种说法称在东南亚市场每卖出三台手机,就有两台来自中国,有数据显示,中国厂商占据东南亚智能手机市场份额62%,其中华为、小米、Oppo、vivo等国产智能手机厂商处在领跑的位置。在印尼,Oppo领先三星、小米等品牌拿下市场份额第一位,Oppo不仅在印尼智能手机市场保持了领先,而且还保持着快速增长的趋势,在未来几个季度,Oppo有望继续保持该市场第一名的位置。

MOBA游戏《Free Fire》《无尽对决》和《PUBG Mobile》轻松斩落印尼游戏APP免费、畅销双榜前三甲,移动电竞在印尼市场的热度可窥一斑。

东南亚是全球电竞发展最快的地区之一,整个东南亚地区电竞核心爱好者则主要分布在越南和印尼。目前,东南亚移动电竞的发展还处于蓬勃发展的阶段,虽然整个移动电竞市场大方向上仍跟随中国和美国的脚步,但本土新加坡SEA公司在移动电竞方面也大有所为,《Free Fire》是SEA公司首款自主研发的游戏,自2017年底上线以来,该游戏瞄准的均为新兴市场,包括巴西、印度、东南亚等国家和区域,在东南亚地区,该游戏表现最好的便是泰国和印尼。

《Free Fire》与同类产品《PUBG Mobile》在印尼的竞争可谓激烈,后者画面精致,武器多、地图大,可以给玩家还原一个更逼真的体验,相对而言,对网速和设备要求就比较高;前者画质稍有不良,武器少、地图小,但能给玩家带来比较快速和流畅的体验,两款游戏各有千秋。

印尼游戏APP发行商免费榜和畅销榜榜首分别被中国公司宝宝巴士和新加坡SEA公司囊括。

宝宝巴士是国内互联网早教的先驱,其体系化的早教内容是他们业务的核心,而且基于经营理念,宝宝巴士旗下产品提供的基本都是免费的内容。宝宝巴士出海业务占其总体15%左右,基于语言文化、社会环境等不同,针对成年人的内容产品在出海时会面临一定壁垒,但对于价值观还未成型的孩子,识颜色、识形状等这些全世界早教的共同需求并不存在什么门槛,这也是早教产品更容易被不同国家和地区的用户所接受的重要原因。

前面也有提及,SEA公司总部位于新加坡,是东南亚地区领先的互联网公司,除游戏外,该公司也大力发展电商、支付等领域,基于本土市场的专注和运营经验,建立了非常厚重的主场优势。

SEA曾与国内多家知名游戏开发商合作代理发行游戏,包括腾讯的《王者荣耀》及其他国内很多仙侠和宫廷题材的游戏,成绩斐然。若条件允许,国内开发商在东南亚地区开展业务也可与该公司进行合作。

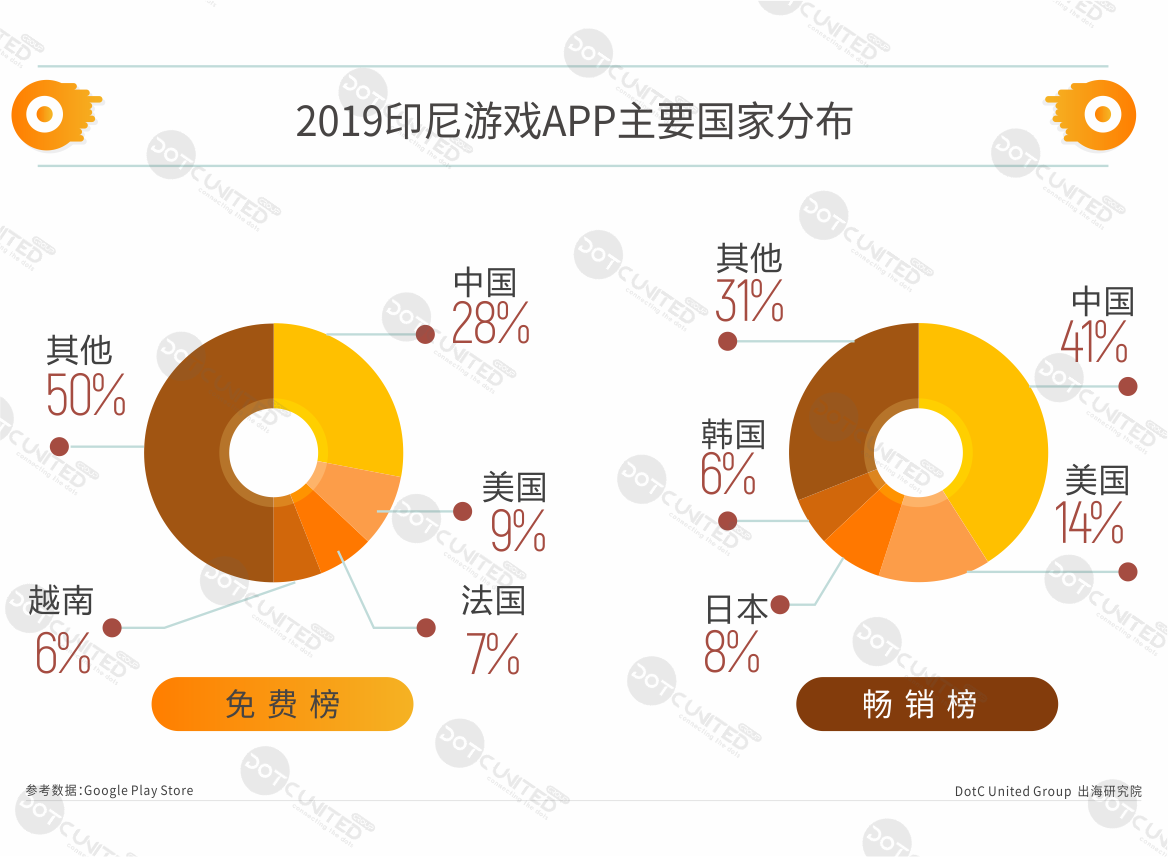

印尼游戏APP免费榜和畅销榜基本呈现中国+美国的主要格局,对于畅销榜,中国游戏占据着压倒性地位。

印尼是属于极度依赖海外的游戏市场,不论免费或畅销榜,印尼本土游戏仅占极少的市场份额,有数据显示,印尼本土开发的游戏仅占0.4%的市场份额,本地游戏公司所占市场份额不到20%。其主要原因在于本土缺乏相关投资和游戏开发人才,这也是海外市场,包括中国开发商在印尼存在巨大机会的重要原因。

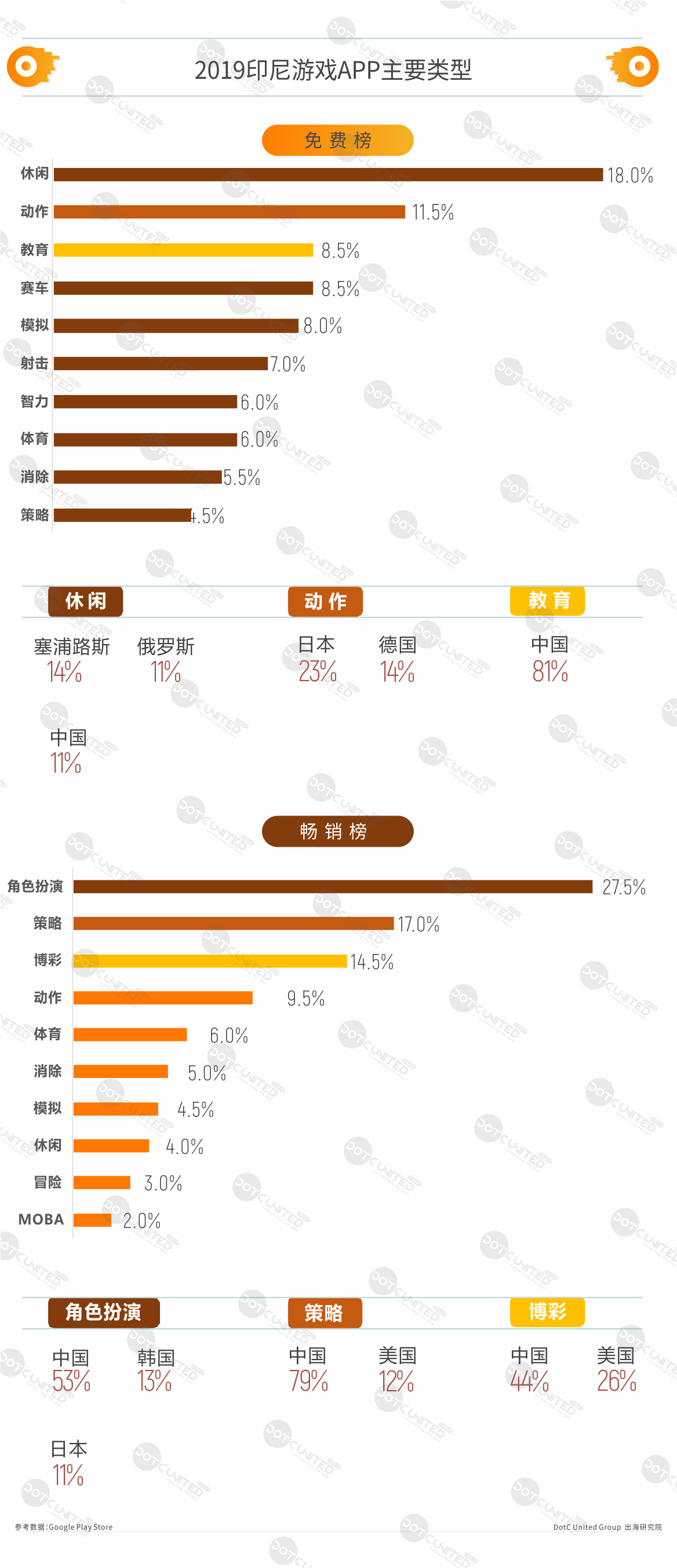

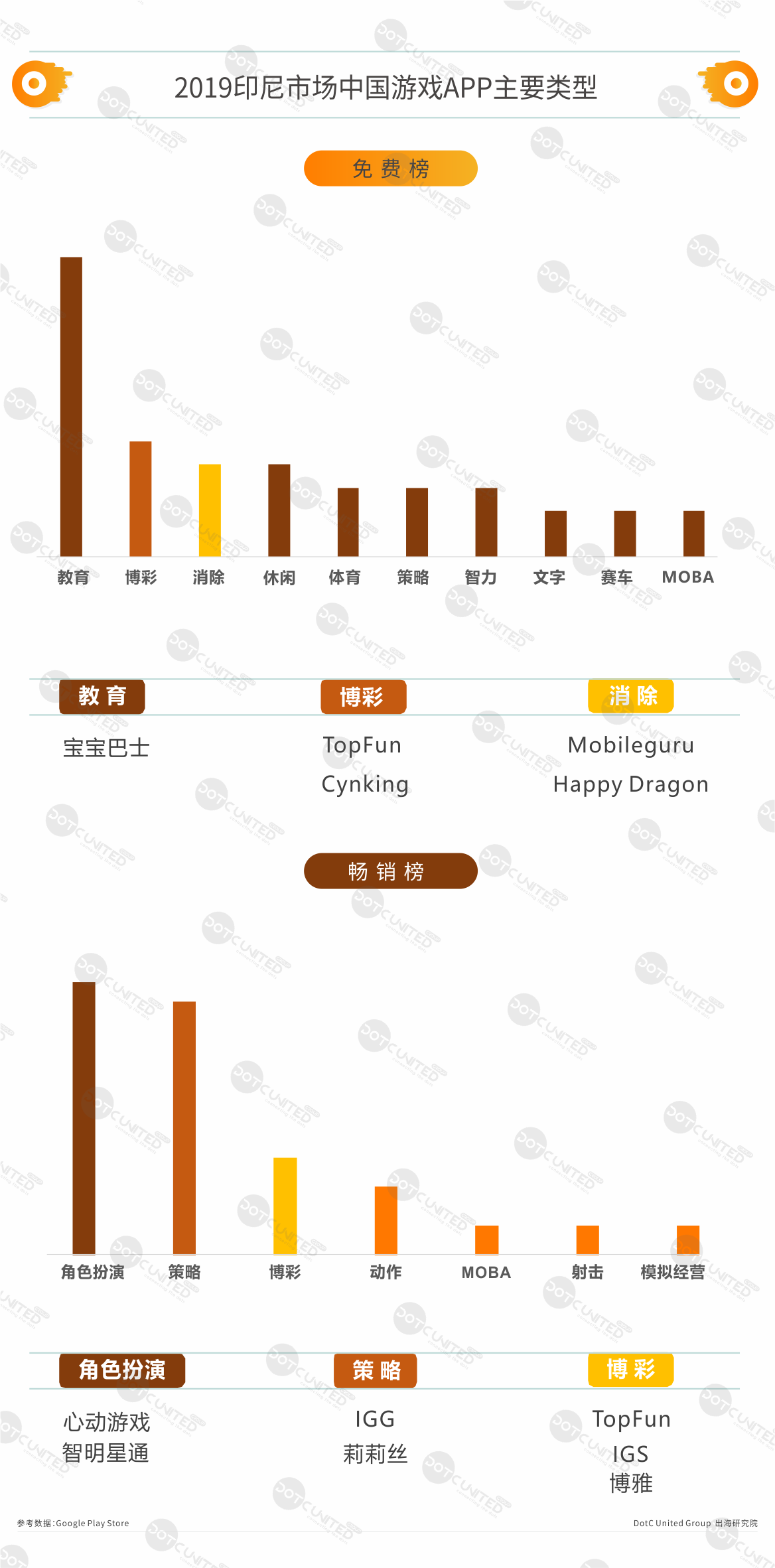

印尼市场免费游戏APP主要集中在休闲、动作和教育等类型。其中,教育类游戏中,中国占据约81%市场份额,而在主流的休闲和动作类中,中国游戏参与度尚低,未来仍有巨大的提升空间。

印尼市场畅销游戏APP主要集中在角色扮演、策略和博彩等类型。中国游戏在这三大类型中均占据主导地位。同印度一样,东南亚地区博彩产业比较发达,线下产业催生了民众对于博彩手游的喜爱。目前,印尼市场上的博彩手游主要以多米诺纸牌、德州扑克和老虎机为主。

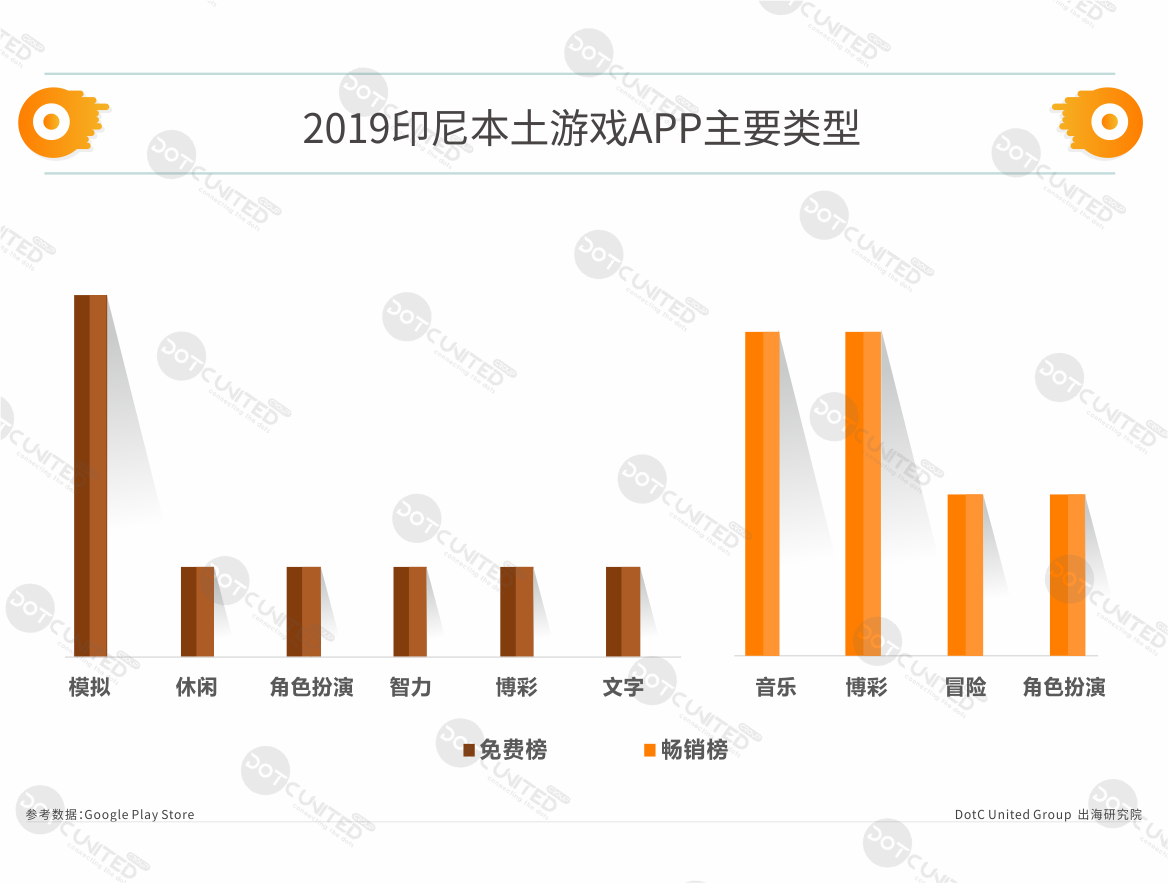

前面有所提及,印尼市场上本土产品数量较少,这些产品主要集中在模拟、休闲、音乐和博彩等轻度、中重度类型,重度游戏仍然全盘依赖海外市场。随着印尼移动互联网的发展及当地政府、游戏产业机构等的重视,印尼本土开发商或将不断崛起。

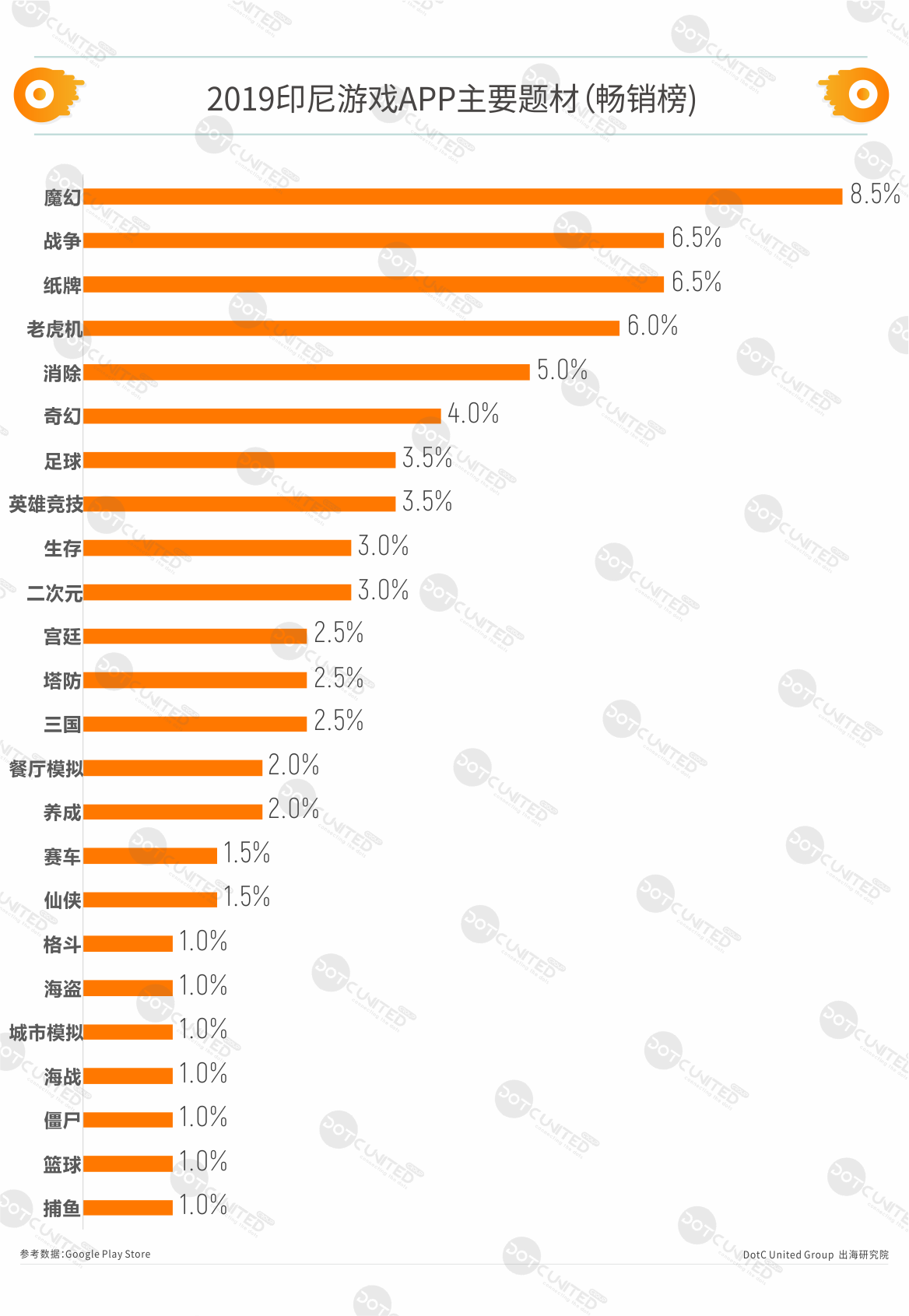

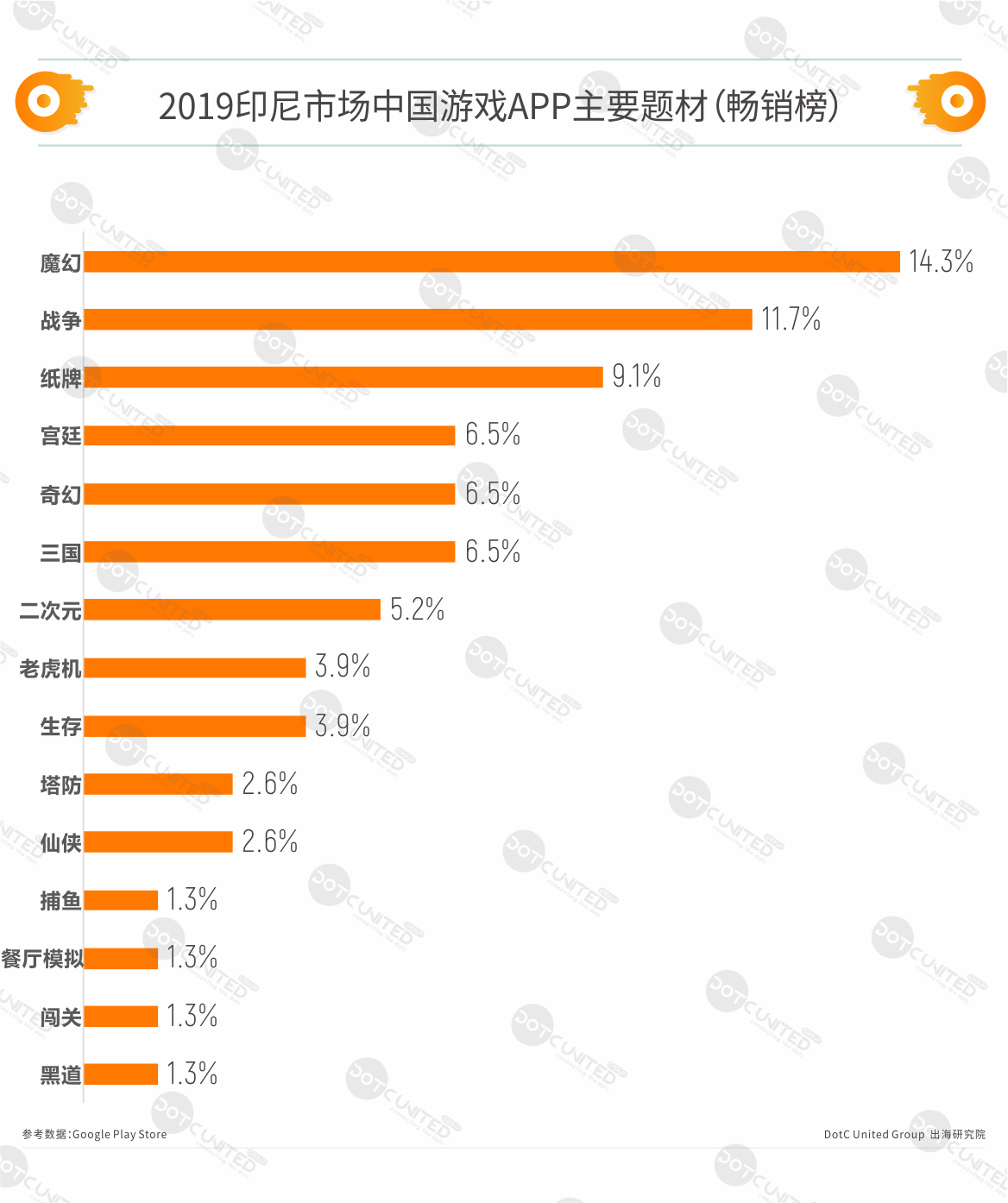

印尼畅销游戏APP主要题材包括魔幻、战争、纸牌、老虎机等。此外,具有中国特色的宫廷、三国和仙侠题材在印尼,以及整个东南亚市场都有一定的市场份额。国内开发商在出海游戏题材方面,除前述主流题材外,这些中国特色的题材尤可考虑。

不论在免费榜或畅销榜,印尼市场上中国游戏中,MOBA类游戏独领风骚。沐瞳科技的《无尽对决》和腾讯的《PUBG Mobile》无悬念霸榜。

在东南亚,《无尽对决》和《王者荣耀》之间的竞争及恩怨几度成为业内热门话题,不过《无尽对决》最终还是凭借自身强竞技、重社交的特点,以及丰富的线下活动和赛事的举行等运营,在整个东南亚地区成为了一款现象级的MOBA游戏。

印尼市场上中国游戏APP发行商除宝宝巴士、腾讯、沐瞳科技、IGG等头部公司外,专业于轻度游戏的Zenjoy、LVYMOBILE、Hua Weiwei等中小型公司旗下产品同样表现可圈可点,在印尼市场拥有自己的一席之地。

印尼免费游戏APP中,中国游戏以教育、博彩和消除等类型的游戏数量居多。其中,宝宝巴士公司几乎垄断中国在印尼的教育游戏市场,《时尚小公主》《奇妙鲜花房》《宝宝超市》等教育游戏都基本徘徊在印尼免费榜TOP100内,成绩斐然。

畅销游戏APP中,中国游戏以角色扮演、策略和博彩等类型的游戏数量居多。除头部垄断的MOBA游戏,中国目前在印尼市场仍然主打主流的角色扮演和策略游戏。

同整个印尼畅销游戏APP主要题材基本保持一致,国内开发商在印尼市场主打魔幻、战争、和纸牌类等题材。此外,前面也有提及,具有中国特色的宫廷、三国和仙侠游戏也颇具市场。

印尼非游戏APP免费榜、畅销榜冠军分别为社交媒体Facebook和游戏社交应用Hago。

得益于年轻化的人口结构及迅速增长的互联网用户数量,印尼具备有良好的媒体环境。目前,印尼作为Facebook全球四大市场之一,用户逼近1.5亿,领衔整个社交媒体市场。

Hago是来自欢聚时代旗下的集成多款实时游戏、聊天室、K歌等功能的休闲游戏聚合社交应用。作为出海首站的东南亚地区,Hago在印尼和越南表现最好。Hago在东南亚市场的成功主要在于其平台丰富的社交场景和内容,以及基于欢聚时代 AI算法的好友匹配等功能。

Facebook公司凭借旗下社交媒体Facebook及其轻量版Facebook Lite,以及通讯应用Facebook Messenger及其轻量版Facebook Messenger Lite在印尼市场近乎垄断性质的地位,助力Facebook无悬念斩落印尼非游戏APP发行商免费榜冠军。

欢聚时代凭借旗下游戏社交Hoga、直播社交BIGO LIVE、短视频社交Likee、以及语音社交Hello Yo等产品在各自领域的卓越表现,成为印尼市场最赚钱的非游戏APP开发商及发行商,目前,除印尼外,欢聚时代在整个东南亚市场,从游戏社交、到直播社交、再到短视频社交和语音社交,已经基本建立完成其社交媒体平台的产品矩阵。

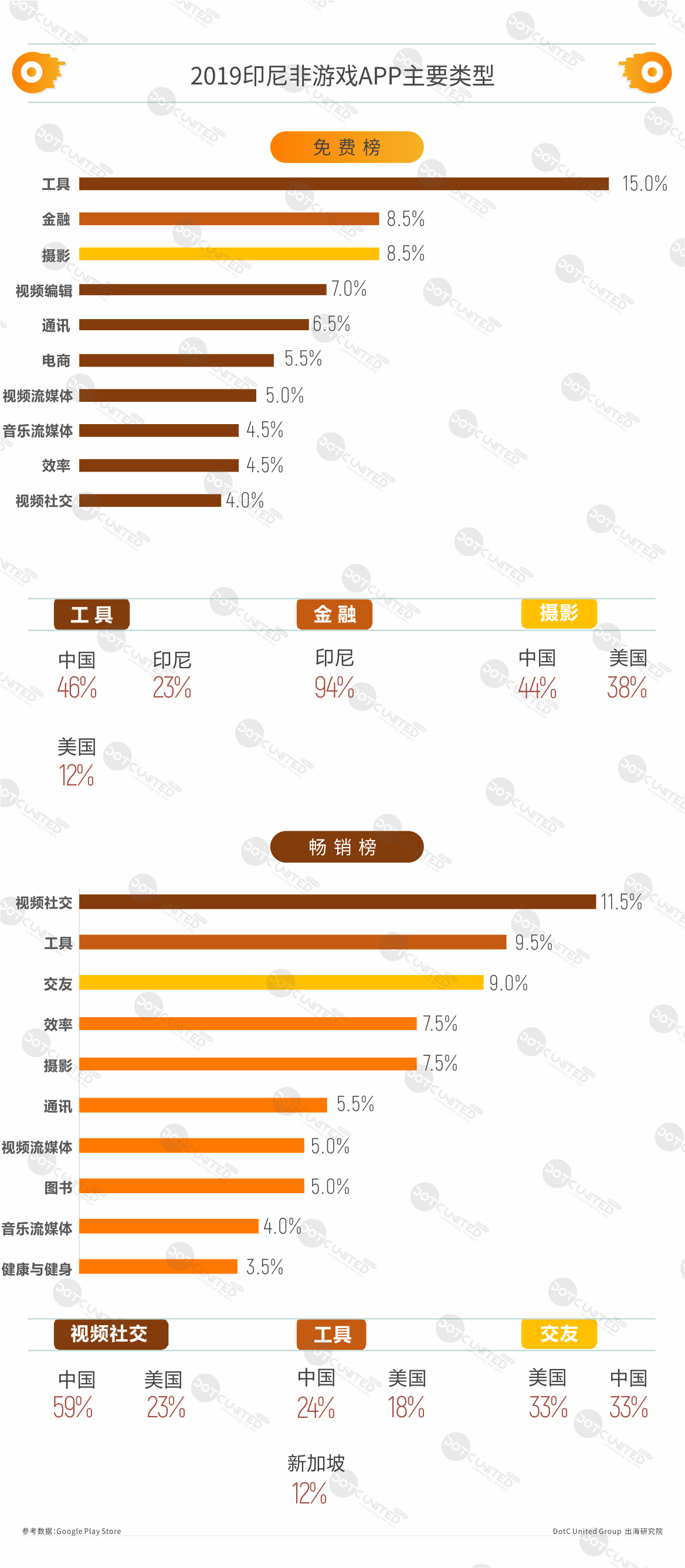

印尼非游戏APP免费榜、畅销榜中,中国产品占据主导地位,其次为美国和印尼本土产品。

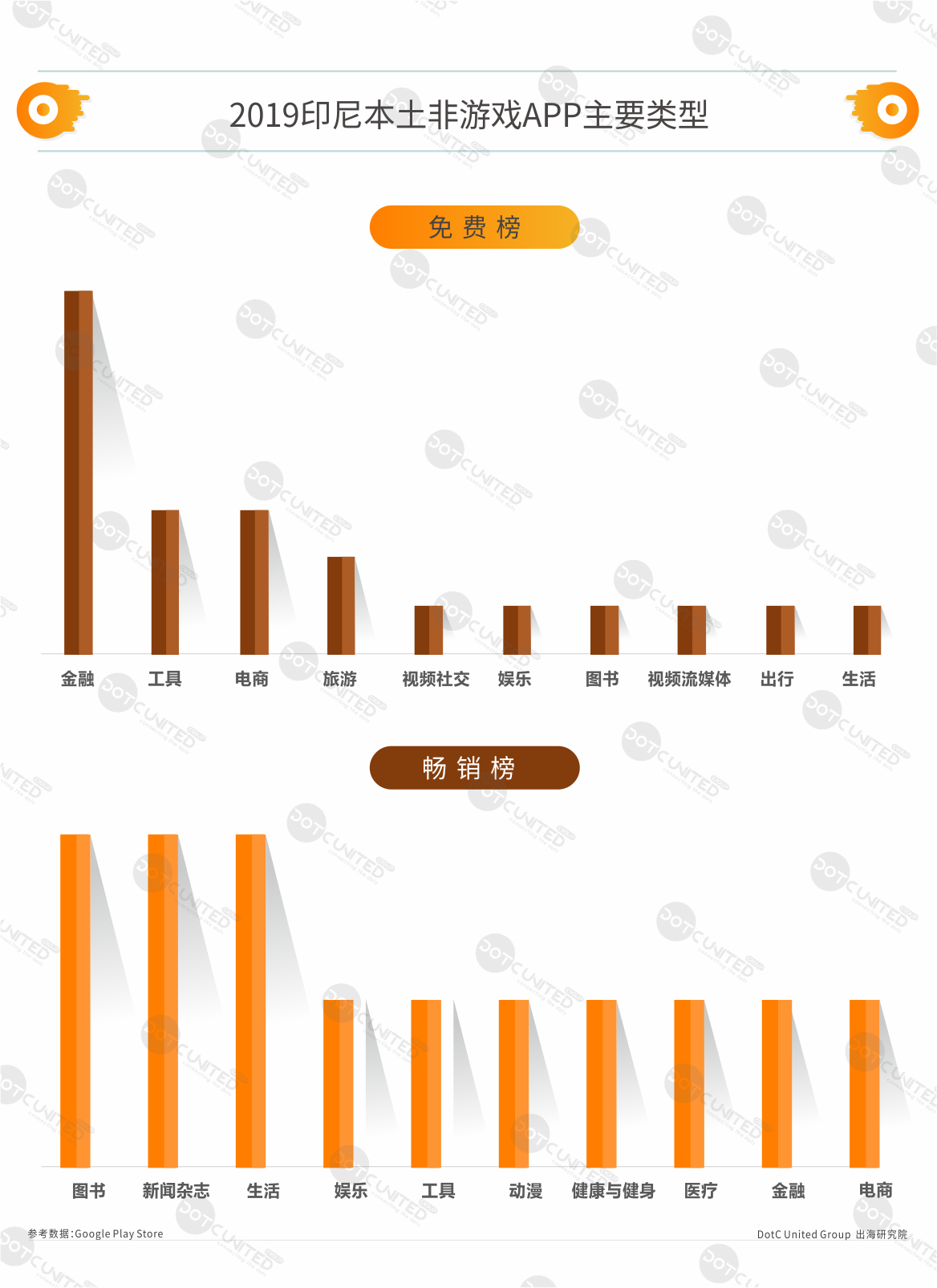

相较畅销榜,印尼本土产品在免费榜表现出彩,基于本土天然优势等,印尼用户日常使用的电商、出行和金融类等产品基本都来自本土。

印尼非游戏免费APP以工具、金融和摄影类产品数量居多。其中在工具和摄影类产品中,中国产品数量占据主导地位,而在金融类型中,印尼本土产品数量占据90%以上市场份额。

基于金融供应不均、金融包容性水平低及其快速发展的互联网科技,印尼金融科技领域在过去几年经历了飞速的发展。目前,印尼本土的金融科技公司主打贷款和支付领域,其放贷和支付相关业务合占整个金融科技市场近70%的市场份额,其APP市场同样以放贷和支付类占据主导地位。印尼非游戏畅销APP以视频社交、工具、和交友类产品数量居多,在这三大类APP中,中国产品数量均处在第一位,尤其在视频社交领域,占据近60%市场份额,以BIGO LIVE、Yome Live、TOYA Live、Boom Live等为首的中国视频社交产品备受印尼年轻人的喜爱。

相较游戏APP,在非游戏APP中,印尼本土产品在各类型中基本都有涉猎,包括金融、工具、电商、图书和新闻杂志等类型。

除前面提及的金融领域,印尼本土在电商方面同样大有所为。随着互联网的发展,同全球大多数市场一样,印尼消费者的消费方式也在转向在线购买,有数据显示,印尼电商市场将在2020年增长到1300亿美元,年增长率为50%。目前,印尼最受欢迎的电商平台包括来自新加坡的Shopee、Lazada,以及本土的Bukalapa、Tokopedia 、Akulaku、Blibli等平台。

印尼电商虽然发展速度快,但仍面临很多问题,比如,基础设施落后、互联网连接速度慢,以及在线支付条件匮乏等问题,相信随着这些问题得以不断改善,未来印尼电商市场将涌现出更多的机会。

印尼市场上来自中国的非游戏APP中,免费榜、畅销榜冠军分别花落传输工具茄子快传与游戏社交应用Hago。Hago前面有所提及,它是中国在印尼市场上收益最好的非游戏类应用,同样也是整个印尼市场上最赚钱的非游戏应用。

茄子快传跨平台跨内容无需网络的传输特点重戳印尼等新兴市场网络基础建设不完善、互联网连接速度慢等痛点,成为当地用户移动设备之间传输内容的不二之选。如今的茄子快传已从一款工具入口转变成为基于用户偏好等大数据精准分析基础上的综合内容分发平台,茄子快传产品功能及定位的升级使得该产品未来在各大新兴市场仍具有广阔的生存空间。

在非游戏APP中,欢聚时代凭借旗下以游戏社交Hago为首的包括直播社交、短视频社交和语音社交等社交媒体平台产品矩阵,成为印尼市场上产品下载数量最多、并且收益最多的公司。

众联极享凭借一枝独秀茄子快传排名免费榜第二,阿里巴巴紧随其后,旗下产品UC浏览器、UC浏览器Mini版主导印尼移动浏览器市场。

腾讯凭借旗下音乐流媒体应用JOOX、全民K歌,以及视频流媒体腾讯视频海外版WeTV在印尼市场的卓越表现排名畅销榜第二;陌陌科技排名第三,旗下产品探探同来自美国的Tinder一起主导印尼交友应用市场。

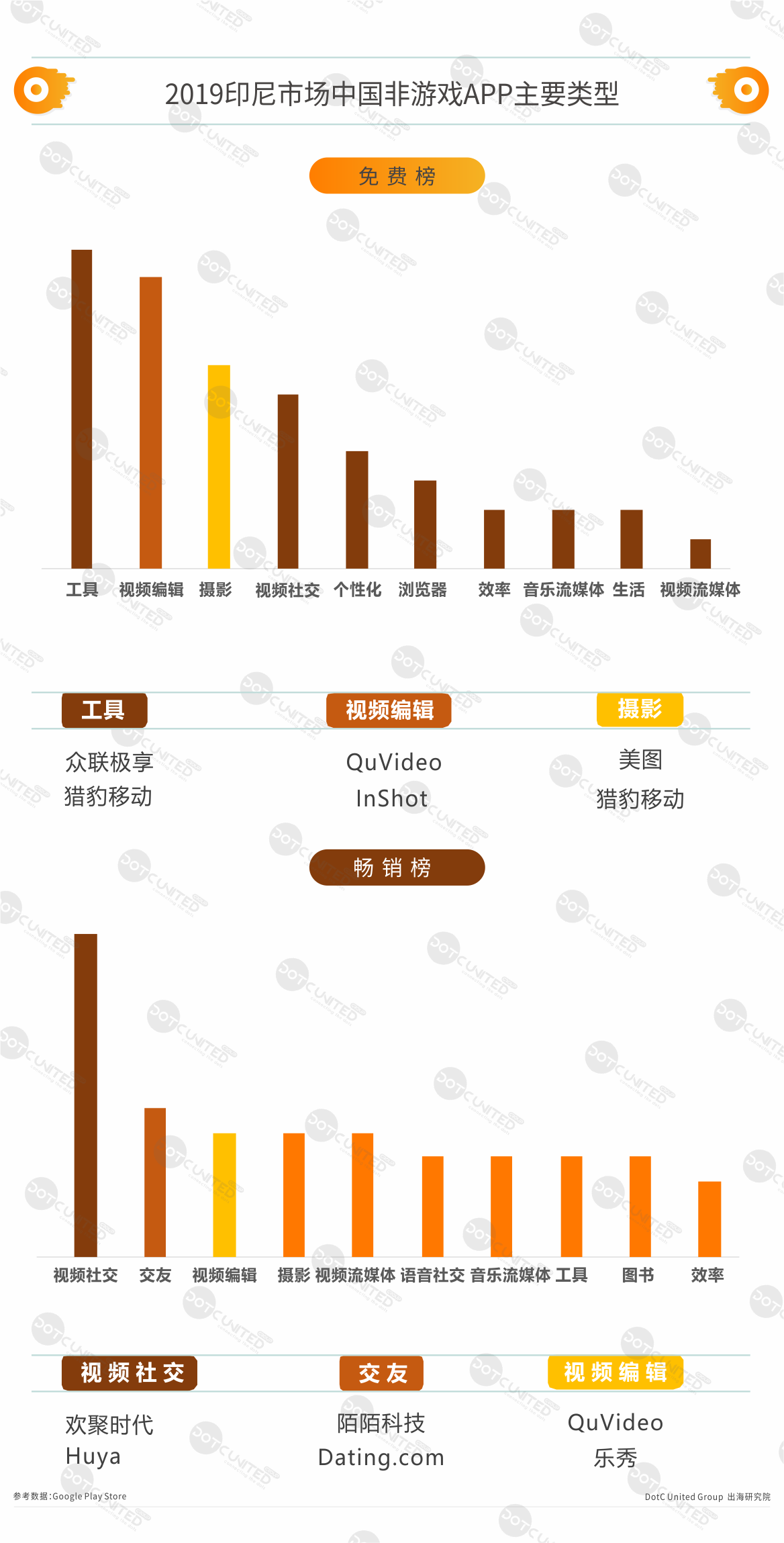

非游戏免费APP中,中国在印尼市场以工具、视频编辑、摄影类等产品数量居多。其中,工具类以众联极享和猎豹移动旗下产品表现尤佳;视频编辑类中InShot和QuVideo公司成绩优异;摄影类产品则主要来自猎豹移动和美图等公司。

非游戏畅销APP中,中国产品主要以视频社交类为主,前面也有提及,欢聚时代旗下BIGO LIVE、以及Huya旗下的Yome Live当属中国在印尼视频社交市场最受欢迎的应用。

总结&出海印尼市场诸项建议

1.印尼属于极度依赖海外的游戏市场,不论免费或畅销榜,印尼本土游戏仅占到极少的市场份额,其主要原因在于本土缺乏相关投资和游戏开发人才,这也是海外市场,包括中国开发商在印尼存在巨大机会的重要原因。

2.印尼市场免费游戏APP主要集中在休闲、动作和教育等类型。其中,教育类游戏中,中国占据约81%市场份额,而在主流的休闲和动作类型中,中国游戏参与度尚低,未来仍有巨大的提升空间;畅销游戏APP主要集中在角色扮演、策略和博彩等类型。中国游戏在这三大类型中均占据主导地位。同印度一样,东南亚地区博彩产业比较发达,目前,印尼市场上的博彩手游主要以多米诺纸牌、德州扑克和老虎机为主。

3.印尼畅销游戏APP主要题材包括魔幻、战争、纸牌、老虎机等。此外,具有中国特色的宫廷、三国和仙侠题材在印尼,以及整个东南亚市场都有一定的市场份额。国内开发商在出海游戏题材方面,除前述主流题材外,这些中国特色的题材尤可考虑。

4.在印尼免费游戏APP中,中国游戏以教育、博彩和消除等类型游戏数量居多。其中,宝宝巴士公司几乎垄断中国在印尼的教育游戏市场;畅销游戏APP中,中国游戏以角色扮演、策略和博彩等类型的游戏数量居多。除头部垄断的MOBA游戏外,中国目前在印尼市场仍然主打主流的角色扮演和策略游戏。

5.印尼非游戏APP免费榜、畅销榜中,中国产品占据主导地位。印尼本土产品在免费榜表现出彩,基于本土天然优势等,印尼用户日常使用的电商、出行和金融类等产品基本都来自本土。印尼金融科技领域在过去几年经历了飞速发展。目前,印尼本土的金融科技公司主打贷款和支付领域,其放贷和支付相关业务合占整个金融科技市场近70%的市场份额, APP市场同样以放贷和支付类占据主导地位。

6.印尼本土电商实力雄厚,目前印尼最受欢迎的电商平台包括来自新加坡的Shopee、Lazada,以及本土的Bukalapa、Tokopedia 、Akulaku、Blibli等平台。印尼电商虽然发展速度快,但仍面临比如基础设施落后、互联网连接速度慢,以及在线支付条件匮乏等问题,随着这些问题得以不断改善,未来印尼电商市场将涌现出更多机会。

7.印尼非游戏畅销APP以视频社交、工具和交友类产品数量居多,这三大类APP中,中国产品数量均处在第一位,尤其在视频社交领域,中国占据近60%市场份额,以BIGO LIVE、Yome Live等为首的中国视频社交产品备受印尼年轻人的喜爱,交友类产品中陌陌旗下产品探探同美国的Tinder一起主导印尼交友应用市场。