公司19Q2实现营业收入187.69亿元(YoY+15%、QoQ+2%),营业利润34.86亿元(YoY+49%、QoQ+2%),归母净利30.71亿元(YoY+46%、QoQ+29%)。

核心观点:

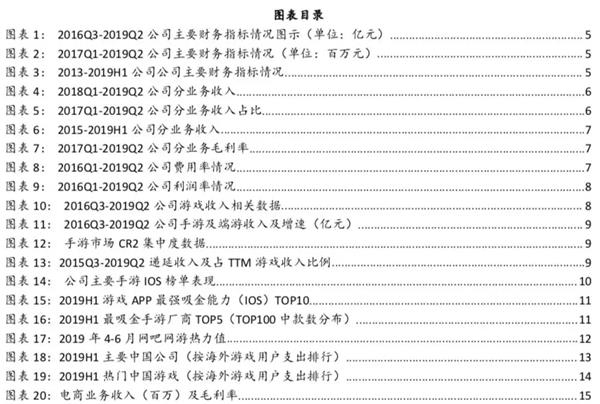

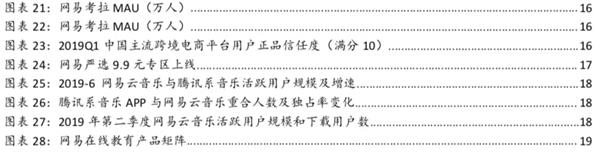

1、主要财务指标分析:19Q2公司营收增长稳健(YoY+15%),业绩表现大超预期(营业利润、归母净利高于一致预期43%/83%),利润率稳步提升,盈利能力持续改善。

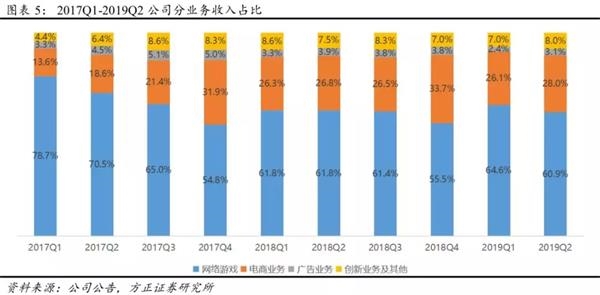

(1)分业务收入:2019Q2实现网络游戏业务收入114.3亿元(YoY+14%、QoQ-4%),营收占比61%;电商业务收入5.7亿元(YoY+28%,QoQ+16%),营收占比28%;广告业务收入5.8亿元(YoY-8%,QoQ+33%),营收占比3%;创新业务及其他收入15.1亿元(YoY+23%,QoQ+18%),营收占比8%。

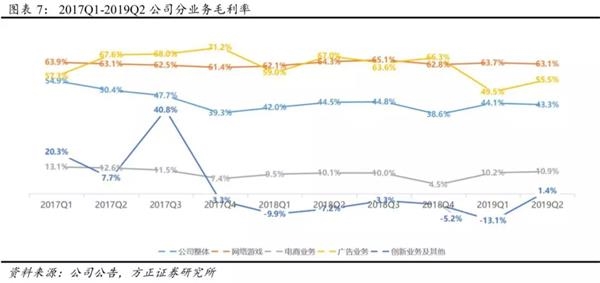

(2)分业务毛利率:19Q2公司网络游戏业务毛利率为63.1%(YoY-1.2pct,QoQ-0.6pct),电商业务毛利率为10.9%(YoY+0.7pct,QoQ+0.6pct),广告业务毛利率为55.5%(YoY-11.5pct,QoQ+5.9pct),创新及其他业务毛利率为1.4%(YoY+8.6pct,QoQ+14.5pct)。

2、游戏业务:短期承压,收入增速回落(YoY+14%),19Q1-Q2重磅新手游上线较少,但长线精品游戏持稳,游戏出海表现亮眼,未来全球化及电竞业务潜力较大。

(1)国内手游:①旗舰手游的长线运营叠加玩法创新,生命力较强:以《梦幻西游》(上线4年半/稳定在IOS游戏畅销榜TOP3)、《大话西游》(上线4年/稳定在IOS游戏畅销榜TOP10)、《倩女幽魂》(上线近3年半/稳定在IOS游戏畅销榜TOP20)等为代表的旗舰手游保持强劲表现。②国内手游上线进度放缓,且近两个季度上线的新产品表现相对平淡,导致手游业务短期承压,公司目前新游储备丰富,包括《梦幻西游3D版》、《轩辕剑龙舞云山》《宝可梦大探险》《花与剑》等,后续上线节奏需跟踪游戏版号审批情况。

(2)国内端游:收入保持稳健增长(YoY+25%),旗下《梦幻西游》、《逆水寒》、《魔兽世界》、《炉石传说》四大端游稳居2019年4-6月网吧网游热力榜TOP15。

(3)游戏出海:公司位居19H1中国海外游戏用户支出榜TOP2,旗下射击求生手游《荒野行动》连续多月位居中国游戏海外畅销榜TOP1,成功跻身18、19H1中国手游海外收入榜TOP2/3,《明日之后》上线当月即登顶iOS全球下载榜。网易游戏还通过引进人才,与世界顶尖游戏团队合作,加快全球化进程。19Q2成立新的海外游戏工作室,同时投资加拿大最大独立游戏工作室,并与漫威娱乐和宝可梦等世界知名IP开发商达成战略合作。

(4)电子竞技:网易积极布局电竞领域,2019全球电竞大会网易宣布计划投资超50亿,在上海青浦建设网易电竞生态园区。

3、电商业务:19Q2营收增速继续放缓(YoY+20%),但毛利率改善,盈利能力提升,网易考拉市场份额稳居跨境电商TOP1。

4、创新及其他业务:19Q2收入增长稳健(YoY+23%),战略地位提升,毛利率首次为正,音乐和在线教育表现亮眼。

5、盈利预测:根据一致预期,FY2019-2021营收分别为801.21/934.47/1046.45亿元,GAAP净利润为74.53/85.78/97.56亿元,对应EPS分别为58.73/72.72/83.89元,对应PE分别为26/21/18倍。

风险提示:游戏内容监管风险,版号政策趋紧,游戏研发及上线不及预期,海外游戏扩张进度不及预期,竞争加剧风险,广告业务不及预期,电商业务亏损率扩大,创新业务布局及发展不及预期,互联网估值调整风险,汇率风险等。

事件:

1、19Q2收入和利润:

营收为187.69亿元(约合27.34亿美元),较上年同期的162.84亿元增长15.3%,较上一季度的183.56亿元增长2.2%;归母净利润为30.71亿元(约合4.47亿美元),较去年同期的人民币21.07亿增长45.8%,较上一季度的23.82亿元增长28.9%。non-GAAP下,19Q2归母净利润为36.45亿元(约合3.43亿美元),较去年同期的人民币27.25亿增长33.8%,较上一季度的30.17亿元增长20.8%。19H1实现营收371.25亿元,较18H1同比增长22%。

2、19Q2分业务收入和毛利率:

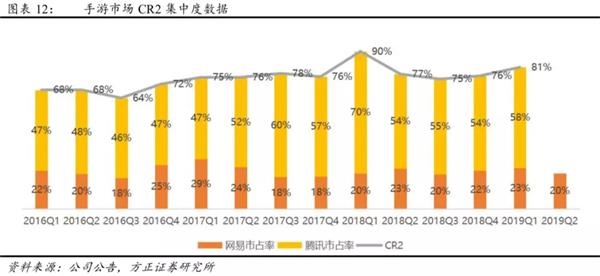

网络游戏业务净营收为114.33亿元(约合16.65亿美元),较上年同期的100.61亿元增长13.6%。其中,手游业务占比为72.2%,收入约为82.5亿(上一季度收入为85.4亿,环比下降3%),手游市占率为20.4%,低于上一季度的23.4%。网络游戏业务的毛利率为63.1%,低于上季度的63.7%和上年同期的64.3%。

电商业务净营收为52.47亿元(约合7.64亿美元),较上年同期的43.66亿元增长20.2%,环比增长9.6%(Q1电商收入为47.89亿);电商业务的毛利率为10.9%,高于上季度的10.2%和上年同期的10.1%。

广告服务业务净营收为5.82亿元(约合0.85亿美元),较上年同期的6.34亿元下降8.3%,环比增长32.6%(Q3广告收入为4.39亿);广告服务业务的毛利率为55.5%,高于上季度的49.5%,低于上年同期的67.0%。

创新及其它业务净营收为15.07亿元(约合2.20亿美元),较上年同期的12.23亿元增长23.2%,环比增长17.9%(Q3收入为12.78亿元);创新及其它业务的毛利率为1.4%,高于上季度的-13.1%和上年同期的-7.2%。

3、19Q2其他财务数据:

毛利及毛利率:毛利润为81.26亿元(约合11.84亿美元),同比增长12.2%(上年同期为72.45亿元),环比增长0.4%(Q3毛利润为80.91亿元);综合毛利率为43.3%,低于上季度的44.1%和上年同期的44.5%。

净利率:净利率为16.6%,高于上一季度的13.4%和上年同期的13.9%。

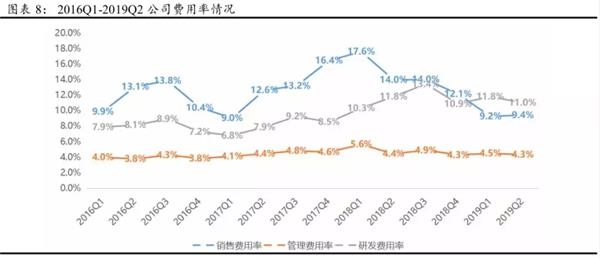

费用:总营业费用为46.40亿元(约合6.76亿美元),较上年同期的49.12亿元下降5.5%,与上季度46.82亿元基本持平。期间费用率为24.7%(YoY-5.4pct,QoQ-0.8pct),期间费用率的下降主要来自职工成本的降低和网易游戏、电商业务营销费用的降低。其中,销售费用支出为17.67亿,同比下降22.3%,销售费用率9.4%(YoY-4.5pct,QoQ+0.2pct);研发费用支出为20.62亿,同比增长7.6%,研发费用率11.0%(YoY-0.8pct,QoQ-0.8pct);管理费用支出8.10亿,同比增长12.4%,管理费用率4.3%(YoY-0.1pct,QoQ-0.2pct)。

现金流情况:18Q2实现经营活动净现金流44.66亿元,投资活动净现金流-33.70亿元,筹资活动净现金流-12.33亿元,截至2019年6月30日,网易持有的现金、现金等价物、定期存款和短期投资总额为556.02亿。

税率:净利润税费为6.85亿元,较上年同期的4.21亿元增长63%,较上季度的12.69亿减少46.0%;有效税率为18%,高于上年同期的15.7%,低于上季度的34.0%。有效税率的环比下降是由于集团某些子公司的经营亏损减少所致。

季度分红:1.04美元/ADS。

4、重点产品数据和展望:

游戏重点产品:

国内市场新推出《堡垒前线:破坏与创造》、《遇见逆水寒》、《光·遇》和新版《猫和老鼠》。

《荒野行动》:2019年上半年,按照海外游戏用户支出排名,前5家中国游戏公司及产品中,网易以《荒野行动》位列第二。《荒野行动》在日本持续火爆,5、6月多次登顶iOS畅销榜。

《第五人格》:在7月首次登上日本iOS畅销榜前三,4-6月期间两度进入日本AppStore畅销榜前五。

《明日之后》:登陆日本和美国市场,上线当月即登顶Ios全球下载榜。

《量子特攻》:登陆日本和美国市场,斩获180万谷歌预注册。

《机动都市阿尔法》:海外版上线当周即获全球113个地区App Store推荐,上线第三日即登顶日本单地区Ios榜首。

即将推出的新手游包括《梦幻西游3D版》、《轩辕剑龙舞云山》、《宝可梦大探险》和《花与剑》等作品。

核心观点:

1、主要财务指标分析:19Q2公司营收增长稳健(YoY+15%),业绩表现大超预期(营业利润、归母净利高于媒体一致预期43%/83%),利润率稳步提升,盈利能力持续改善。

(1)业绩总览:

①19Q2情况:公司19Q2实现营业收入187.69亿元(YoY+15%、QoQ+2%),略低于媒体一致预期的189.73亿元;实现营业利润34.86亿元(YoY+49%、QoQ+2%),远超媒体一致预期的24.31亿元;净利润31.18亿元(YoY+38%、QoQ+27%);实现归母净利30.71亿元(YoY+46%、QoQ+29%),远超媒体一致预期的16.79亿元。

②19H1情况:公司19H1实现营业收入371.25亿元(YOY+22%),营业利润68.96亿元(YoY+95%),净利润55.81亿元(YoY+82%),归母净利54.53亿元(YoY+91%)。

(2)分业务收入及毛利率:

①分业务收入:2019Q2公司实现网络游戏业务收入114.33亿元(YoY+14%、QoQ-4%),占营收的比例为60.9%(YoY-0.9pct、QoQ-3.6pct),游戏收入平稳增长,主要得益于《明日之后》等手游、《逆水寒》、《梦幻西游》等端游收入增长;电商业务收入5.69亿元(YoY+28%,QoQ+16%),占营收的比例为28.0%(YoY+1.1pct,QoQ+1.9pct),收入增长主要得益于网易考拉和网易严选的快速发展;广告业务收入5.82亿元(YoY-8%,QoQ+33%),占营收的比例为3.1%(YoY-0.8pct,QoQ+0.7%);创新业务及其他收入15.07亿元(YoY+23%,QoQ+18%),占营收的比例为8%(YoY+0.5pct,QoQ+1.1pct),收入增速较快主要系网易云音乐、CC直播、有道在线教育等收入增长。

②分业务毛利率:2019Q2公司网络游戏业务毛利率为63.1%(YoY-1.2pct,QoQ-0.6pct),毛利率略有下滑主要系某些移动游戏的特许权使用费和分成成本较高;电商业务毛利率为10.9%(YoY+0.7pct,QoQ+0.6pct),毛利率稳中有升,主要系网易考拉和网易严选采购和运营效率的提升;广告业务毛利率为55.5%(YoY-11.5pct,QoQ+5.9pct),毛利率同比下降主要系宏观环境所致的收入下滑,且人工成本上升和内容采购支出增加,毛利率环比上升主要系季节性因素;创新及其他业务毛利率为1.4%(YoY+8.6pct,QoQ+14.5pct),毛利率首次转正,同比、环比提升幅度较大,主要系网易云音乐、CC直播、有道在线教育等收入增长且成本管控较好。

(3)费用情况:费用管控较好,销售及管理费用率均有下降。19Q2公司销售费用支出为17.67亿,同比下降22%,销售费用率9.4%(YoY-4.5pct,QoQ+0.2pct);研发费用支出为20.62亿,同比增长8%,研发费用率11%(YoY-0.8pct,QoQ-0.8pct);管理费用支出8.10亿,同比增长12%,管理费用率4.3%(YoY-0.1pct,QoQ-0.2pct)。

(4)利润率情况:19Q2公司毛利率为43.3%(YoY-1.2pct,QoQ-0.8pct),营业利润率18.6%(YoY+4.2pct,QoQ+0pct),净利率16.6%(YoY+2.7%,YoY+3.2pct),盈利状况持续改善。

2、游戏业务:短期承压,收入增速回落(YoY+14%),19Q1-Q2重磅新手游上线较少,但长线精品游戏持稳,游戏出海表现亮眼,未来全球化及电竞业务潜力较大。

19Q2公司实现游戏收入114.3亿元(YoY+14%/QoQ-4%),游戏收入增速回落,收入占比为61%,其中手游收入82.5亿元(YoY+10%),端游收入31.8亿元(YoY+25%)。19Q2公司手游收入占中国手游总体收入比例为20%,环比、同比均下滑2个百分点。19Q2公司递延收入为75.63亿元,占TTM游戏收入的比例为16.9%。

(1)国内手游:

旗舰手游的长线运营叠加玩法创新,生命力较强:以《梦幻西游》(上线4年半/稳定在IOS游戏畅销榜TOP3)、《大话西游》(上线4年/稳定在IOS游戏畅销榜TOP10)、《倩女幽魂》(上线近3年半/稳定在IOS游戏畅销榜TOP20)等为代表的旗舰手游始终保持强劲表现。网易始终重视游戏的长线运营和多元创新,包括在《阴阳师》中融入Battle

Pass模式、在《决战平安京》中引入自走棋玩法等,保持老游戏的创新与活力。

国内手游上线进度放缓,且近两个季度上线的新产品表现相对平淡,导致手游业务短期承压,公司目前新游储备丰富,后续上线节奏需跟踪游戏版号审批情况:由于国内宏观环境和监管政策的影响,公司手游发行进度有所放缓,单季度发行游戏数量从18Q1的10-15款降至最近几个季度的3-5款左右。19Q2公司新上线《堡垒前线:破坏与创造》、《遇见逆水寒》、《光·遇》和新版《猫和老鼠》等,其中《猫和老鼠》上线以来基本位居IOS游戏下载榜TOP3。公司目前待上线手游包括:《梦幻西游3D版》、《轩辕剑龙舞云山》、《宝可梦大探险》、《花与剑》等,有望带来手游增速回暖。

(2)国内端游:

收入保持稳健增长(YoY+25%),旗下《梦幻西游》、《逆水寒》、《魔兽世界》、《炉石传说》四大端游稳居2019年4-6月网吧网游热力榜TOP15。《梦幻西游》于7月23日开启2019暑期全新资料片“灵宝风云”,灵宝系统、单挑模式、决胜召唤兽、太微试剑四大全新内容带来全新模式、全新玩法,有望带动用户的活跃度回升。

(3)游戏出海:

全球化拓展表现亮眼,未来游戏出海能在一定程度上分散国内游戏监管风险,成为公司重要的业绩增长点。公司目前游戏出海业务表现亮眼,位居2019年上半年中国海外游戏用户支出榜TOP2。

旗下射击求生手游《荒野行动》自18年8月以来,连续多月位居中国游戏海外畅销榜公司TOP1,成功跻身18、19H1中国手游海外收入榜TOP2/3。《荒野行动》在日本人气居高不下,5、6月多次登顶iOS畅销榜。

《第五人格》于7月首次跻身日本iOS畅销榜前三,4至6月间两度进入日本AppStore畅销榜前五。此外,《明日之后》、《量子特攻》和《机动都市阿尔法》也陆续登陆日本和美国市场,受到玩家好评,其中《明日之后》上线当月即登顶iOS全球下载榜。《量子特攻》获得180万谷歌预注册,上线首日获得全球60家顶级游戏媒体免费刊载推荐。

《机动都市阿尔法》海外版上线当周即获全球113个地区AppStore推荐,上线第三日即登顶日本单地区iOS榜首。

网易游戏还通过引进优秀人才,与世界顶尖游戏团队建立合作,加快全球化推进进程。19Q2网易游戏在加拿大蒙特利尔成立新游戏工作室,并在当地和全球范围内招贤纳才,同时投资了加拿大最大的独立游戏工作室BehaviourInteractive Inc。,并与世界知名IP开发商达成战略合作,包括漫威娱乐和宝可梦公司等,未来有望在海外持续推出新的重磅产品。

(4)电子竞技:

网易积极布局电竞领域,在2019全球电竞大会上,网易宣布计划投资超50亿,在上海青浦建设网易电竞生态园区,打造集内容、场景、孵化为一体的优质电竞生态资源聚合产业基地。伴随中国电竞行业的快速发展,网易快速搭建电竞赛事、经营电竞生态对其整体游戏产业布局具有重要意义。

3、电商业务:

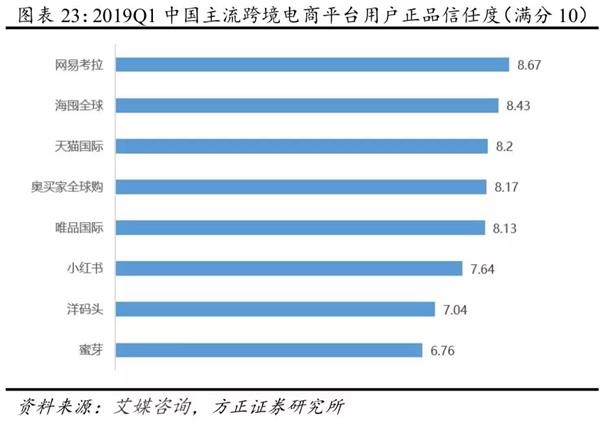

19Q2营收增速继续放缓(YoY+20%),但毛利率改善,盈利能力提升,网易考拉市场份额稳居跨境电商TOP1。

19Q2电商业务净营收为52.47亿元(约合7.64亿美元),较上年同期的43.66亿元增长20.2%,环比增长9.6%。总收入占比较上季度有所提升,19Q2达到28.0%(YoY+1.15pct,QoQ+1.86pct)。二季度毛利率未受大促季节的影响,相较上季度的10.2%有所改善,增加至10.9%。19Q2盈利能力的提升主要源于网易考拉和网易严选的销量增长、以及采购和运营流程的优化。

(1)网易考拉:

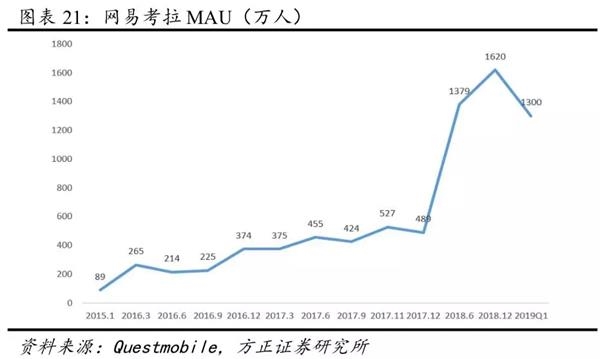

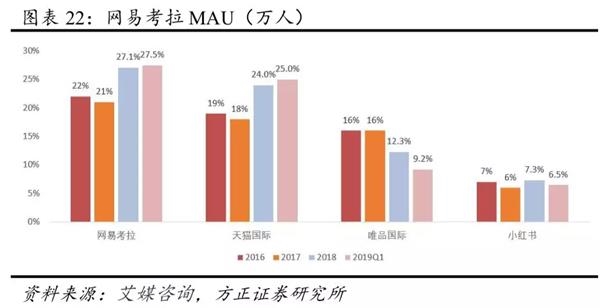

“网易考拉海购”平台于15年1月上线,定位消费升级,品类集中在跨境的母婴、护肤品、化妆品和箱包等,采用买手制,实现“进口商品、本地价格”的优势,吸引了大量用户。2017年网易考拉海购成为国内最大的跨境电商平台,2019Q1市占率达到27.5%。网易考拉持续强化全球高等级供应链优势,与雀巢中国、欧缇丽、强生中国、欧莱雅中国等一线品牌达成战略合作或升级,继续为消费者引进世界级的品质。

全球工厂店走向线下,全面拥抱“新消费”。2019年4月27日,网易考拉在杭州开设第一家线下“全球工厂店”。考拉工厂店采用全球优质制造商品牌孵化器模式,只与行业头部1-3家工厂合作,通过直连行业内TOP制造商工厂与C端用户,剔除中间环节和溢价,在保证产品品质的同时也帮助供应端的制造工厂打造自有品牌。第一家线下“全球工厂店”是考拉工厂店进行线下规模化扩张的信号,考拉将在2019年内开设12家左右线下“全球工厂店”。

全国最大保税仓开仓,加速仓储物流提效。6月5日,网易考拉1号仓在宁波出口加工区举行开仓仪式。1号仓是目前网易考拉全国规模最大、自动化程度最高的跨境智慧保税仓,由4个可分可合的独立仓库和1个办公区域组成,总计容面积达34万平方米,通过部署包括多层穿梭车、环形穿梭车、自动化包裹分拣机、箱式输送设备等智能化仓储物流设备,仓储效率相较于普通跨境仓库可提升30%,可满足超过6000万件商品的存储需求,跨境订单处理能力可达每日30万件,一年可处理超过1亿件跨境订单。网易考拉1号仓自动化仓储设备将有力支撑网易考拉高速增长的业务量。目前,网易考拉1号仓的1、4号库正处于试运营阶段,其他仓库预计在今年竣工验收通过后将陆续投入使用。

丰富电商内容化矩阵,精耕细作流量。19Q2网易考拉逐渐丰富其电商内容化矩阵,先后推出短视频荐物频道“考拉ONE物”和直播功能,旨在通过直播、短视频构筑的内容消费新场景,帮助品牌直接触达消费者,帮助用户降低决策成本,提升购物效率和体验。

行业政策利好,国家支持力度加大。7月3日,国务院常务会议部署跨境电商,指出下一步将在现有35个跨境电商综合试验区基础上再增加一批试点城市;对跨境电商综合试验区电商零售出口,落实“无票免税”政策;鼓励搭建服务跨境电商发展的平台,建立配套物流等服务体系,支持建设和完善海外仓;最后,要严厉打击假冒伪劣。

(2)网易严选:

2016年4月上线,主打原创生活类商品的自营电商平台,是从网易邮箱部门孵化出的内部产品。2016年9月,严选注册用户已经超过3000万,月流水6000万。目前网易严选的SKU已经由2018年12月的10000左右增加到20000左右。2019年2月,网易严选脱离邮箱事业部、由二级部门升级为一级部门。

上线“9.9超值专区”,强化高性价比认知。7月19日,网易严选正式上线“9.9超值专区”把好评率超过95%、复购率超过50%、高性价比标签超50%的“三超”商品,通过优化供应链、降本升效等手段,实现原商品价格5-8折的全新定价,划分为9.9元、19.9元、29.9元、49.9元和99.9元五个价区。这一举措是严选模式的集中呈现,将进一步强化消费者对于网易严选高性价比形象的认知。同时,对品牌而言,重新定价一方面是为了扩大品牌辐射力和人群影响力,提高现有用户的体验;另一方面也是为了解决不断扩张带来的库存压力。

4、创新及其他业务:19Q2收入增长稳健(YoY+23%),战略地位提升,毛利率首次为正,音乐和在线教育表现亮眼。

(1)网易云音乐:

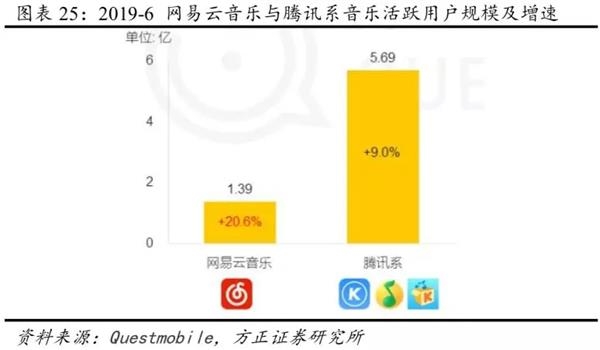

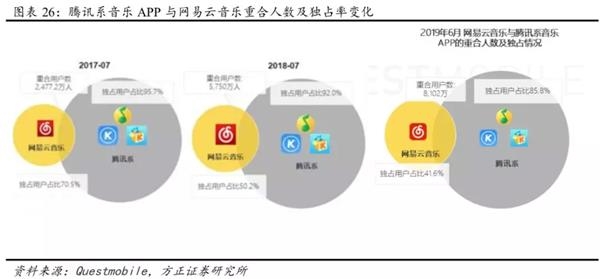

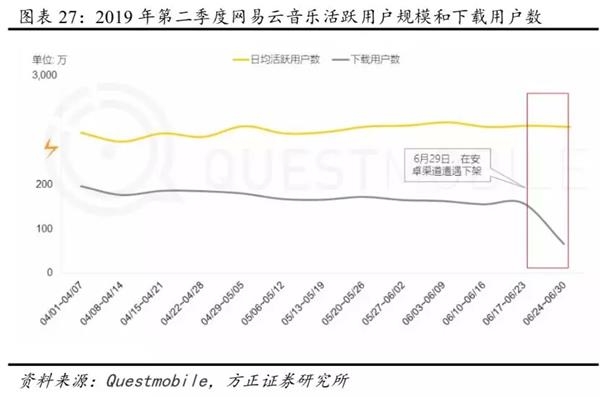

网易云音乐总用户数已突破8亿,同比增长50%,截至2019年6月,MAU达1.39亿,仅次于腾讯音乐集团位居第二,同时网易云音乐付费有效会员数也保持快速增长(YoY+135%)。网易云音乐在传统会员、广告变现的基础上,发力以音频直播为主的UGC平台业务以及更深度的社交业务。

网易云音乐在会员19Q2网易云音乐正式上线全新社区板块—云村社区,作为网易云音乐19年最重要的产品创新之一,也是产品上线六年来在音乐社区战略上迈出的重要一步,或将承载未来差异化发展方向。

在品牌合作方面,网易云音乐和屈臣氏开展跨界深度合作,在产品和营销领域深度合作之外,更在会员服务领域实现大规模的权益互通,包括多项会员权益打通、积分兑换、个性化定制等方面;6月11日,网易云音乐与三枪宣布达成战略合作,这是网易云音乐IP授权合作的正式开端;8月5日,网易云音乐与瑞幸咖啡联合开张的“楽岛”音乐主题咖啡店正式对外营业,这是网易云音乐IP授权合作对线下场景的赋能,让音乐渗透到更多场景,在商业化创新中不断拓展新空间。

(2)在线教育:

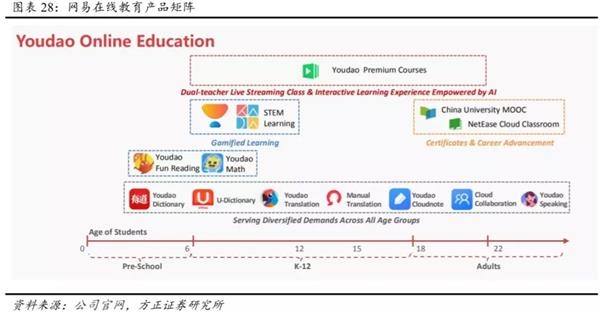

网易系在线教育领域早期入局者,发展逻辑清晰,以运营多年的工具产品矩阵作为主要流量池,通过有道精品课和在线教育产品矩阵提供教学服务,最后通过智能硬件产品完成线上线下闭环,截至19Q2有道MAU已超1亿,更大潜力有待释放。

网易对在线教育的布局可追溯到07年有道词典的诞生,随后网易教育探索平台模式,陆续推出数款在线教育领域具有开创性意义的产品,包括有网易云课堂、网易公开课、中国大学MOOC、网易卡搭编程、有道精品课等。其中于2010年推出的在线学习平台网易公开课,将国内外优质教育资源免费分享给国内用户,短时间内迅速走红,积累了可观的用户规模。

网易云课堂诞生于2012年,专注于职场教育,目前已成为国内领先的实用技能学习平台。2014年,慕课在全球兴起,网易与高教社合作推出中文慕课学习平台——中国大学MOOC,目前已成为全球最大的中文慕课平台。

在企业服务方面,网易推出了网易云、网易人工智能,在全国多地建立了网易联合创新中心。在移动互联网产品方面,网易推出了易信、有道词典、有道翻译官、有道云笔记、网易美学、LOFTER等广受好评的应用。

19年8月,网易有道在北京举行在线教育新品发布会,推出了基于数学、阅读、英语和编程的四大类少儿启蒙课程产品,并发布了全新智能查词硬件“网易有道词典笔2.0”,继续发力K12领域课程和产品。

5、盈利预测:

根据媒体一致预期,FY2019-2021营收分别为801.21/934.47/1046.45亿元,GAAP净利润为74.53/85.78/97.56亿元,对应EPS分别为58.73/72.72/83.89元,对应PE分别为26/21/18倍。

风险提示:游戏内容监管风险,版号政策趋紧,游戏研发及上线不及预期,海外游戏扩张进度不及预期,竞争加剧风险,广告业务不及预期,电商业务亏损率扩大,创新业务布局及发展不及预期,互联网估值调整风险,汇率风险等。