过去四年间,几乎每季度的 Netflix 订阅用户数都牢牢牵动无数大小股东的心。借由这个数字,所有市场情绪和预期都敏锐而及时地反馈到了股价上。

而且从个人角度来说,每看到 Netflix 推出一部爆款剧集,我都一边为剧情拍案叫绝,一边忍不住加仓他家股票。

直到 2019 年初,在尝试复盘 TikTok 国际化进程的时候,我突然隐隐觉得,Netflix 和字节跳动一定是惺惺相惜的对手。

所以当时又发了条动态:

恰好,上周 Netflix 更新了自己 2019Q2 财报,股价旋即大跌 11%。

市场不会说谎。

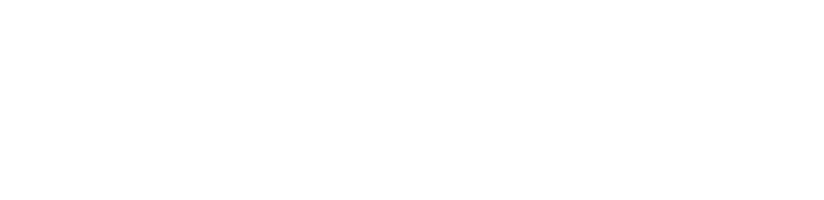

简单来看,此次暴跌的直接原因是其 2019Q2 付费用户增长远不及预期,此前对全球付费用户增长预估太过离谱(高估了 200 万)。

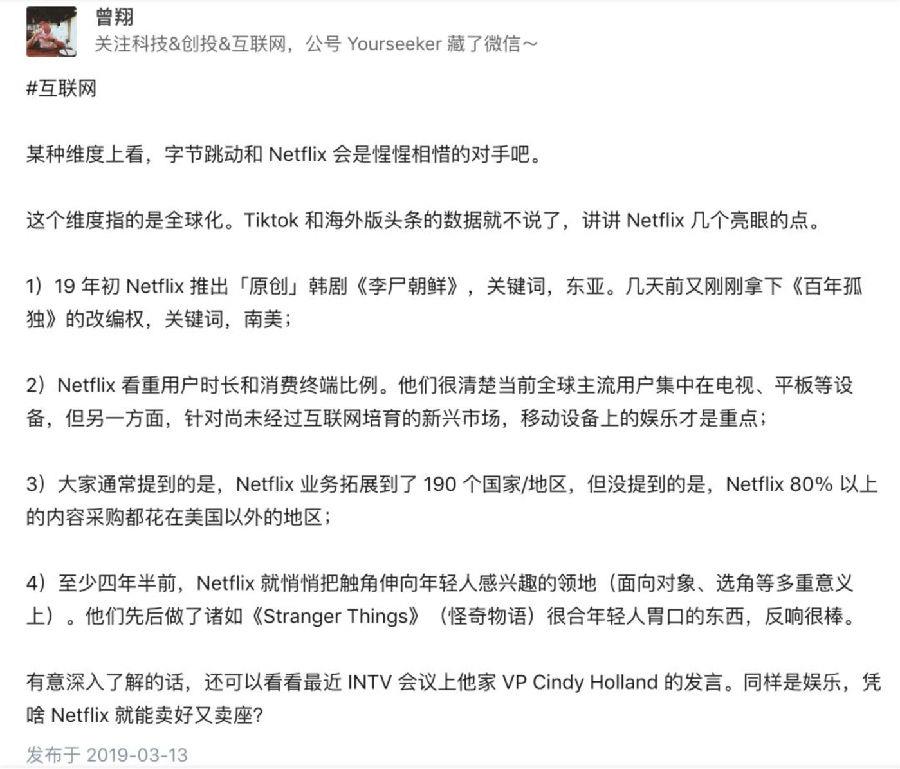

这是 2016 年至今最大的一次预测误差。见下图:

所以,即便 Netflix 高层在财报会议中非常直白地透露其第三季度开局出乎意料地好,市场仍然不为所动。

再加上,下半年迪士尼等劲敌的同类业务也要上线,潜在的白热化竞争让很多人本能选择了围观。

有意思的是,Netflix 上一次公布此图也是去年此时,当时情况几乎完全一样:订阅用户增长出了问题。

更有意思的是,过去四年里有三个第二季度,Netflix 都翻了车。

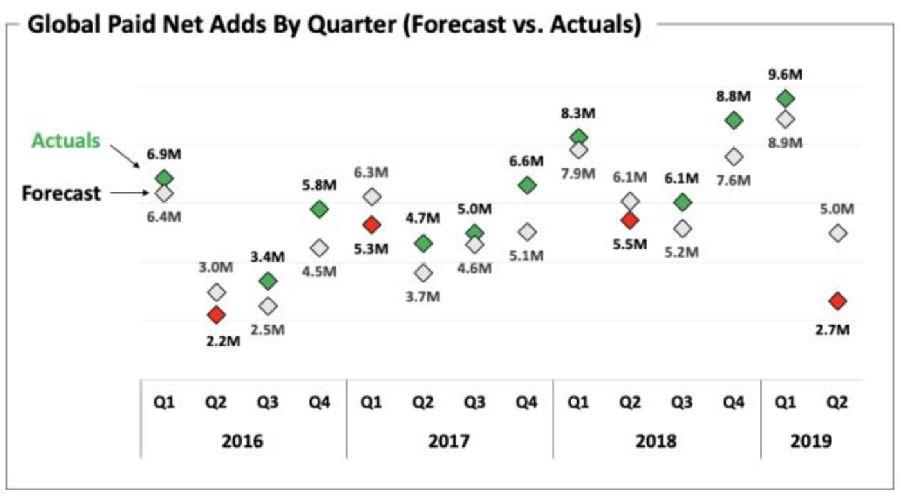

长期以来我都十分关注 Netflix,而且事实上,它的成绩早已有目共睹:

但老实说,最近十年 Netflix 的股价走出了一条更为夸张的上扬曲线:

我不禁好奇:究竟什么业务才能配得上十年百倍涨幅?

当然,我们也可以聊个当下更务实的问题:这样的行情还能持续吗?如何找出其可持续性/不可持续性的信号?

大多数人听到的是 Netflix 正在像模像样学习 Amazon,用利润和现金流买增长的故事。而一旦“规模化”,它就可以适时削减内容(和营销)支出,未来边际成本降低的同时,付费价格也有不断提升的预期。

但是我们可以提出质疑:

1)规模效应真正带来的也许会是收益递减。因为大量的增量内容支出并非满足用户的普遍需求,他们分属不同的文化和地域,需要更为独特的本地化内容才能征服。而这种内容开销不应该在全球范围内摊销;

2)即便“规模化”到一定程度,公司也不能“适时”削减内容(和营销)支出,其边际成本很可能逐步走高。

这样的质疑是否可以证明?

第一种思路:

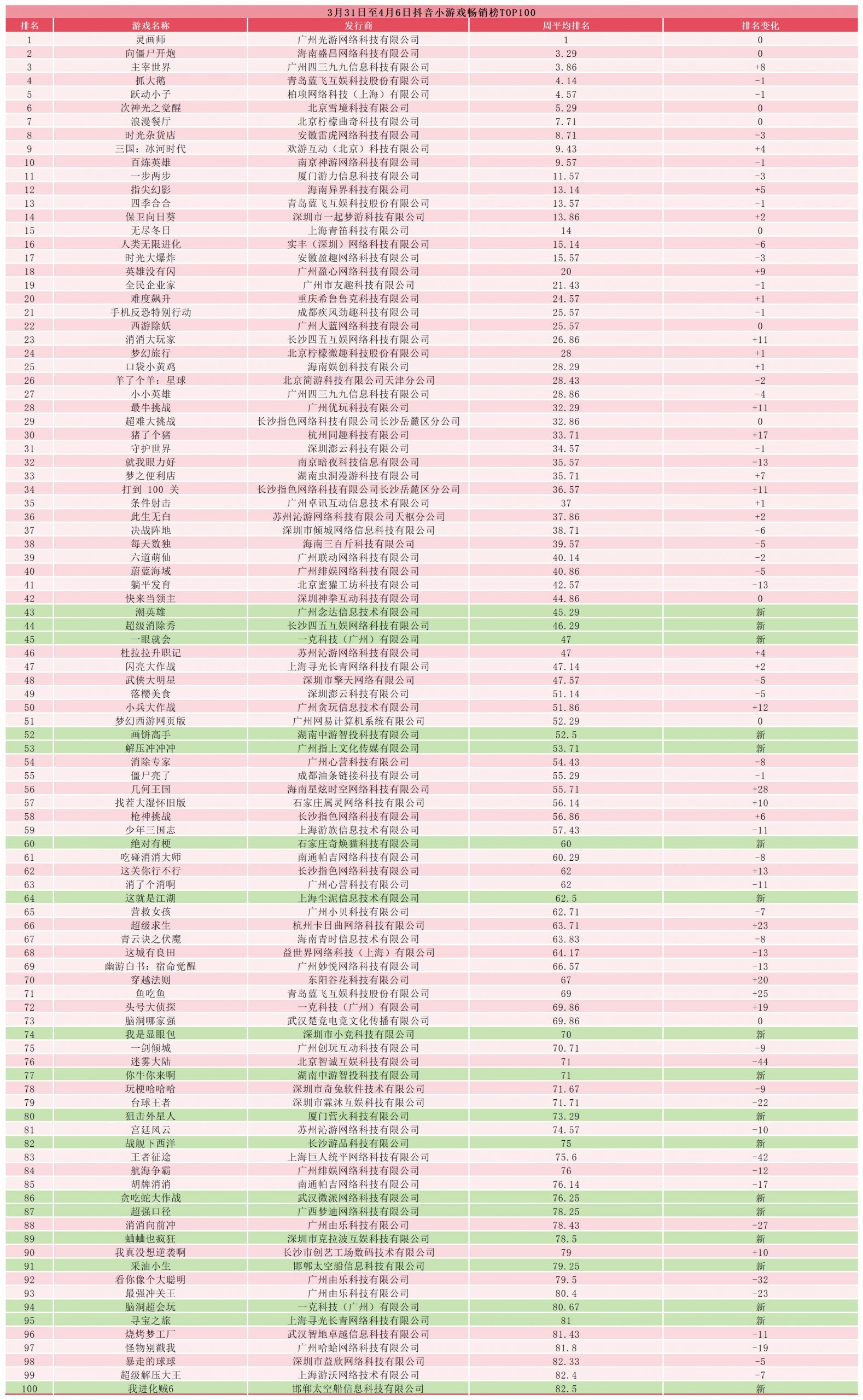

一般而言,要评判订阅业务的好坏,通用思路是对比获客成本(CAC,Customer Acquisition Cost)和客户终身价值(LTV,Life Time Value),前低后高为宜。

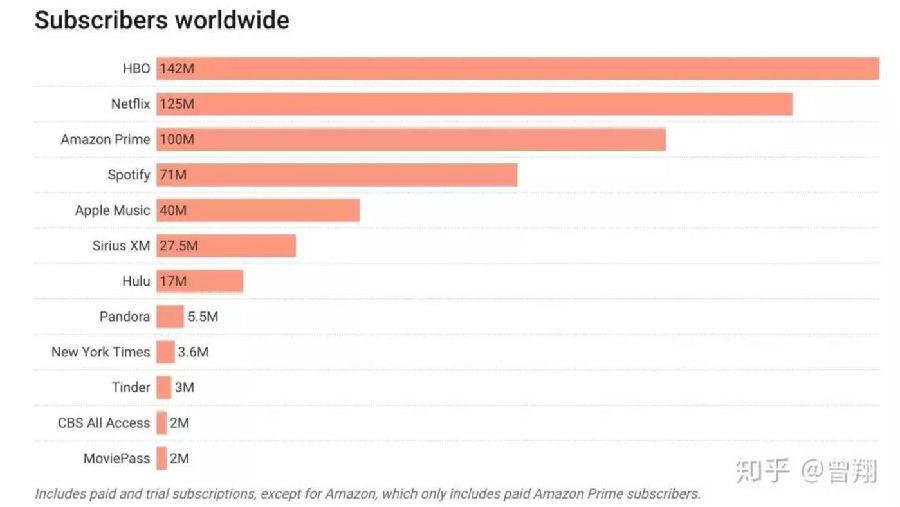

CAC 很容易定义:用营销费用除以当期新获客数。下图是 2014 年以来 Netflix 获客成本的变化情况(使用 TTM 来平滑营销支出的季度波动):

可以发现,过去 5 年 CAC 已经从不到 50 美元增加到 75 美元。

逐年增长的趋势让人担心,但也可以理解,毕竟伴随着竞争日趋激烈,Netflix 要敢于“烧钱”斗争。再加上,在新兴市场,Netflix 前期需要更多投入以获取知名度/培养消费习惯。

更何况,如果 LTV 也逐年上涨,甚至比 CAC 涨得更快,那 CAC 的涨幅就更不是问题了。

LTV 怎么算?比 CAC 稍复杂,因为每年流失掉的订阅用户不会继续产生价值。而且 2010 年以后 Netflix 又拒绝公开这个数字,所以我们只能给个假设。

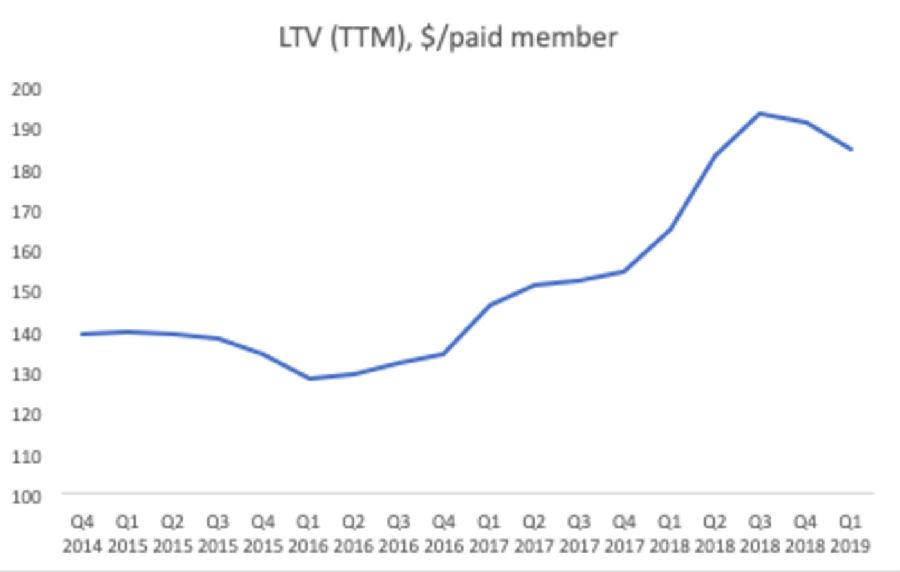

以美国市场为例,其有线电视每季度流失率约 7%,我们假定 Netflix 每季度流失 6%,每年流失 25%,结合其财报中的毛利(依然取 TTM 来平滑季度波动)可以发现:

最近几个季度 LTV 有升有降,但其绝对数字(约 180 美元)远超 CAC( 约 80 美元)。如果把它俩放进一张图,可以得到:

看上去,这种思路下,Netflix 的用户增长情况十分良好,尽管 LTV/CAC 在下降,但仍然高于 2,这太可以接受了。

第二种思路:

第一个方法看似简单直接,但背后隐藏一个陷阱:它假设的是,一旦用户付费(即被获取),那他们就老老实实一直付钱给你。但事实上这根本不可能。

Netflix 的内容开支不但是获客手段,也是留存利器。它最近几年花大力气购买新的内容,到底在多大程度上是为了留住现有用户?

我们知道:

没有人会永远消费相同内容,所以内容本身需要推陈出新;

没有人会只消费一类内容,所以内容需要刺激用户不同 G 点,更新得快;

没有内容适合所有受众,所以为了迎合多样性,新内容的目标受众必定越来越小。

在第一种思路中,计算 LTV 时我们取每个用户的毛利来估计他在生命周期中可能带来的总价值,用平均每月订阅费用减去同期向他们提供内容的总成本(绝大多数需要内容摊销,把内容制作成本分散在未来 10 年)。

我们可以从 Netflix 的财务数据中计算过去五年的内容支出增量(同样取 TTM):

上图意味着,5 年前 Netflix 每年花在内容上的“额外”费用约为 5 亿美元,而今天,这个数字已经增加 9 倍,那未来呢?

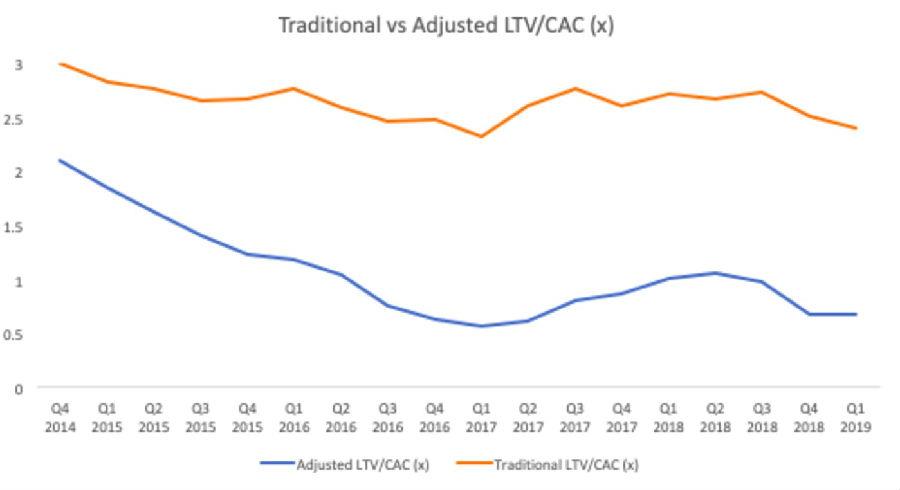

衡量 LTV 的指标得改。原因在于,新增内容成本是为了新增订阅用户,内容支出增量理论上应该由他们来抗。

通过从新增付费用户的毛利中减去内容支出增量,我们可以算出新的 LTV/CAC(原有 CAC 不变,因为营销成本实打实地为所有用户花出去了)。

新算法下的 LTV/CAC 似乎并不那么好看:

上图指出两个重要信息:

1)自 2016 年末以来(内容支出增量过高/内容支出增量过高但没带来足够多的新用户或没阻止足够多的老用户逃离),Netflix 吸引到了“负值”用户

2)近几个季度,“负值”用户正在持续流入,Netflix 的业务表明还在维持体面,但事实上已经不如过去那么赚钱。

当然,即使有问题,Netflix 也有辗转腾挪的空间:

1)采用涨价政策抵御冲击;

2)未来不必继续高额投入内容;

3)通过广告等方式增加收入、进而拉动 LTV。

上面第二点最容易被证伪,随着未来 Disney+,Hulu ,Amazon Prime ,HBO,CBS,Apple 等公司搅动格局,且其中的 Amazon、Apple 根本无惧烧钱,Netflix 自愿削减内容支出反而容易向外界释放负面信号。

而第三点,加广告无疑损伤用户体验,应该会对留存率造成打击。而且鉴于可能的竞争格局,除非大多数竞争对手都这么做了,否则 Netflix 同样是在示弱。

价格上涨原本可能还合理,而且 Netflix 也常提。但美国本土市场这个季度的付费用户已经开始负增长,很难说这与 Netflix 近年的涨价政策无关。

而且即便北美、欧洲等成熟市场可以消化,Netflix 未来所倚重的国际化增长又将置于何地?

我之前在看 Netflix 2019Q1 季报时,发现他家真是毫不讳言苹果和迪士尼风雨欲来的压力,话里话外毫不掩饰的骄傲是:我们不在乎前二者的竞争,因为我们只想怼死有线电视。

毕竟当时它希望大家都明白,至少在美国视频消费市场,它的时长占比还很小(上季度 Netflix 美国市场的用户时长只有电视的 10%),空间还很大。

甚至放眼全球移动互联网市场(不含中国、印度),其流量占比几乎微不可见。

据统计,Netflix 的份额约为 2%。这个体量稍高于 App Store、Google Play,而 YouTube(37%)和 Facebook 家族(20%+)远远领先,就连网页浏览器的流量也是 Netflix 的两倍左右。

但空间广袤,并不意味着增长就能随后跟上。

我突然想起来,Netflix 创始人 Reed Hastings 在提及公司业务转型关键期时一句非常有意思的言论:

“从根本上说,我们真正擅长的是会员业务,而不是电视/视频业务。一旦你订阅我们的会员,我们关注的只有一条,你的‘幸福感’。”

它显然做到了。只是它似乎忘记了,同一笔钱买不来所有人的幸福。