常言道“时势造英雄”,因近两年国内市场发展放缓,海外市场大有可为,出海领域不乏有新血冒出,颇有些你方唱罢我登场的味道。而随着大厂带头冲锋、国内厂商耕耘海外愈发得心应手,出海也同时深刻地影响了中国游戏市场格局。

7月10日,市场研究机构Sensor Tower发布《2019年Q2中国手游发行商App Store和Google Play收入排行榜》。在这批本已云集中国头部游戏企业TOP30的名单中,仍有几家厂商表现令人侧目,如季度收入环比大增70%、跻身前三的莉莉丝,去年才发力海外、今年已进入TOP10的紫龙游戏,以及仅靠一款产品2个月收入、空降榜单第13名的鹰角网络。

根据Sensor Tower向GameLook透露的数据,榜单排名第11名的Firecraft Studios旗下主力产品《消消庄园》,近6个月单月内购收入均超过2000万美金。换言之,进入榜单TOP10门槛,平均月流水预计已在1.5亿元以上。

值得注意的是,由于未计入国内安卓市场收入,至少少算5、600亿收入,出海企业相较更占优势,加上只统计发行商,因而一些国内大厂缺席榜单。

从上榜厂商来看,除鹰角网络和Firecraft Studios外,整张榜单几乎没有2015年后成立的新公司,证明出海虽然新市场、但同样需要长期的积累。而国内端游大厂更是被一批手游厂商包围,从全球市场争夺来看,端游年代积累的IP优势和平台优势全面归零,全球市场成为了一场真正的公平竞赛。考验游戏厂商对全球市场的洞察和研运一体化的能力。

考虑国内市场马太效应加剧、且出海收入占比持续扩大,客观而言该优势虽有、但仍具备重要的参考价值。相比排名,更重要的是排名背后的趋势,透过发行商收入榜单,我们也能看到游戏行业正在发生的巨变。

巨变一:出海正改写整个手游市场,腾讯盘整国内发行市场

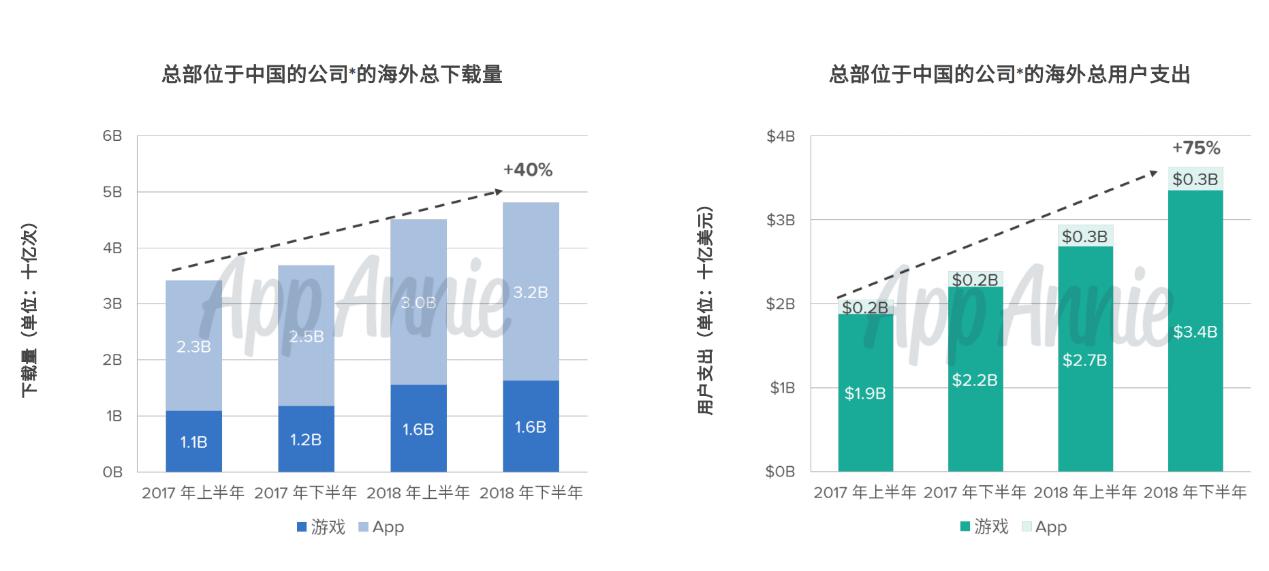

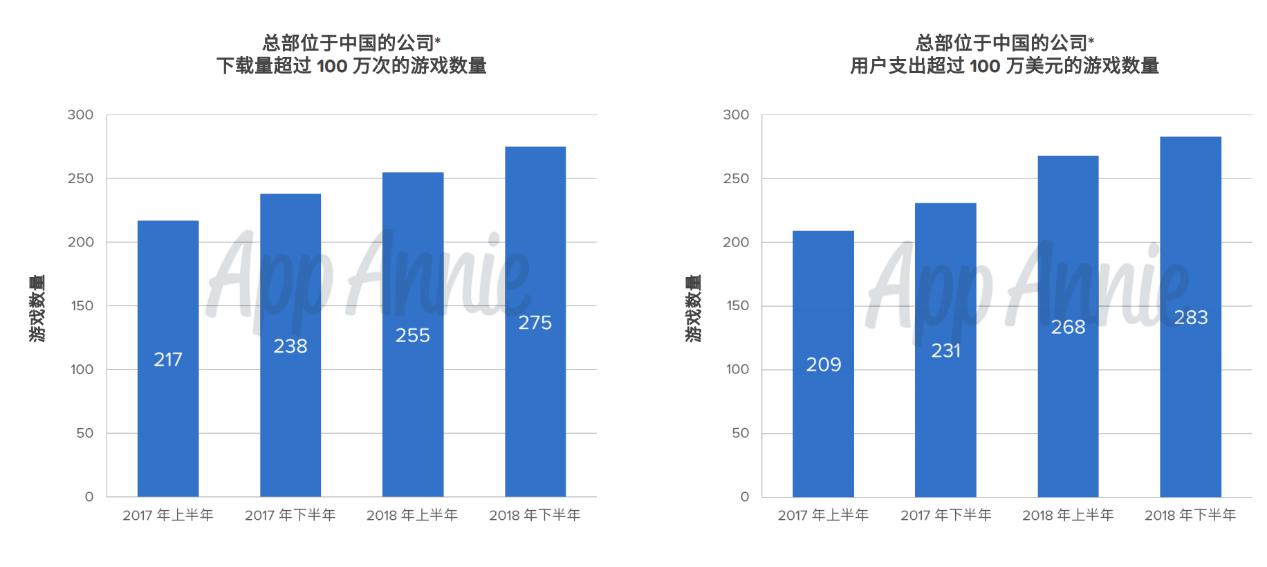

经历国内市场精品化转型的严酷竞争后,“不出海,便出局”早已不再是一句夸张的玩笑话,而是成为许多游戏厂商奉行的圭臬。根据App Annie发布的《2018 中国移动游戏出海报告》,截至2018年下半年,中国游戏公司海外收入达3亿美元,从2017年上半年到2018年下半年,出海手游在海外下载量复合增长率达到40%,收入更是达到惊人的75%。

同一时间,高人气高收入的爆款数量也在增多,如下载量超过100万的出海手游,从2017年上半年的217款,上升到了2018年下半年的275款,收入超过100万美金的产品上涨幅度更大,从209款上升至283款。

出海已经成为构成国内手游厂商收入的重要来源,如在本次榜单TOP10发行商中,就有5家厂商以出海为主要收入来源。

而据GameLook统计,2019年1月份App Store中国区畅销榜TOP100的手游产品中,迄今已有70%向海外市场进军。余下30%并非不想,而是不能。在未出海的头部产品当中,大多受客观因素限制,比如一部分是有限制的日韩IP授权,只能在中国大陆运营;另一部分本身使用了中国化的IP如传奇等,在海外市场;也有玩法主要面向中国市场的地方棋牌、武侠等,较难在海外市场奏效。

也就是说,出海不再是一项可有可无的多选题,而是必选题。

由于出海的兴起,市场对产品的要求标准趋向国际化、全球化,杂糅世界多地文化的魔幻题材地位,开始超过单一的仙侠,甚至反过头来影响到国内市场。在一份买量报告中,相较去年同期,魔幻数量比例上升,而传奇、仙侠等传统买量大户份额有所减少。

与此同时,具备全球同服、高DAU与高MAU特性的产品开始控场。直接代表便是腾讯、网易两大巨头倾巢而动,通过PUBG Mobile、《荒野行动》等现象级产品雄踞榜单,并开始围绕明星产品成功模式建立成体系的出海战略。网易海外布局已经呈现以日本为重点,东南亚作为全球市场跳板的庞大版图。

爆款撬动出海的通行做法,也间接加速了精品至上格局的形成。事实上,不只是腾讯、网易,包括莉莉丝、IGG、FunPlus等排名前列的厂商,旗下海外运营产品数量并不多,而是更在注重质量,强调长线运营、不做一波流,得以长久站稳脚跟。

如IGG招牌产品《王国纪元》,FunPlus双雄《阿瓦隆之王》和《火枪纪元》,以及成为海外市场新擂主的莉莉丝麾下SLG猛将《万国觉醒》和放置手游AFK Arena,早已是Sensor Tower另一张月度国产手游出海收入榜TOP30的常客。

事实上,《万国觉醒》和AFK Arena收入过去3个月收入持续走高,正是莉莉丝季度收入环比增长70%的主要功臣。如《万国觉醒》进入6月中国手游出海收入第三,AFK Arena也逼近TOP10,若非《消消庄园》本月空降榜单,AFK Arena则已进入出海手游收入前十。

巨变二:手游市场,上市公司不代表游戏业完整实力

如果说产品成功的标志是登上App Store、Sensor Tower各种收入榜单,那么游戏厂商成功的标志莫过于上市。在中国乃至全球,上市是一个充满魔力的词汇,它代表游戏公司受到资本市场的肯定,将有充足资金支撑研发更多优质精品、抢占市场,让游戏企业持续立于不败之地。

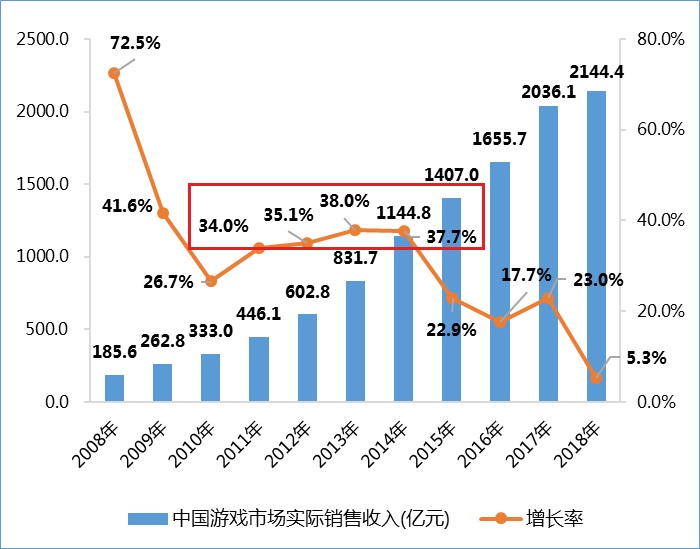

2010年开始,中国游戏行业进入了狂飙猛进的快车道,根据游戏工委统计,2011年到2014年4年间,市场实际销售收入增长率都超过了30%,而如今这一数字仅为5.3%,大约是当年的六分之一。

由于看重投资回报,任何处在上升期的行业,都会受到资本市场的极大关注,投资、并购、推动上市一气呵成。早在2014年,就有业内人士发声认为游戏行业并购过于频繁,2016年游戏跨界定增、上市仍是热点话题,直到近两年国内游戏行业进入存量时代,优质标的多名花有主,热度才有所消减。

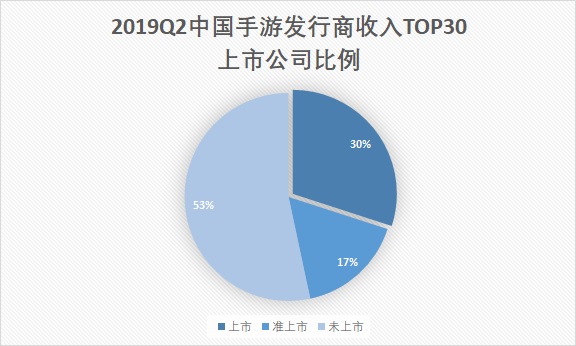

正因如此,按理来说,Sensor Tower发行商收入榜单应当由上市公司占据才对,但事实并非如此。GameLook统计发现,榜单内共有30家公司,严格意义上榜单内上市公司只有9家,仅占总比例的30%。而处在上市流程的准上市公司、以及非上市公司分别有5家和16家,占据比例分别为17%和53%,合计比例达七成。

即便加上乐元素、米哈游、多益网络、玩友时代、心动网络等处在上市流程中的企业,榜单内仍有一半公司没有上市。更让人诧异的是,榜单内许多非上市公司同样具有极强的竞争力、甚至不输上市公司。

即便在头部拔尖的TOP10中,也有一半厂商没有上市。像紫龙游戏、友塔游戏和龙创悦动等等,最大的亮点依然是莉莉丝,作为TOP3中唯一一家没有上市的厂商,莉莉丝成为唯一一家既没有上市、也无上市母公司背景,便成功追上腾讯、网易两家巨头的厂商,位居Q2发行商收入第三。

种种现象足以说明,尽管游戏行业资本化已经较为充分,但上市公司其实只是游戏市场的一部分,并不能代表国内游戏行业的完整实力,还有大量非上市公司蕴藏潜力。

当然,产生这一现象的原因其实比较特殊,第一在于榜单未计算端游,而不少上市公司端游业务收入仍十分强劲,第二则是腾讯作为发行商,在榜单表现上隐藏了不少国内大厂收入。

典型代表如完美世界,根据伽马数据预测,《完美世界手游》首月流水超过10亿,但由于发行商并非完美而是腾讯,因而完美未能上榜。另一案例是2018年净利润达22.3亿的盛趣游戏,其未上榜的原因在于,一方面是盛趣游戏80余款保持盈利状态的产品中仍不乏端游,其次是盛趣游戏IP生态成熟,授权同样隐藏了大量收入。

巨变三:新秀辈出,市场发行版图格局大变

出海大潮大浪之下,涌现了一大批闷头发展的行业新血。GameLook在以往的文章中谈及了这么一件趣事,有位出海业务颇有起色的国内游戏公司老板,在参加谷歌组织的一场小范围出海厂商会议时,发现对绝大多数参会公司全无了解、甚至闻所未闻,而这些公司恰恰是谷歌认定的成功出海公司,才发现业内蛰伏的成功企业之多。

其实,不仅仅是改变了上市公司统领一切的印象,随着出海的兴起,海阔天空的全球市场滋润了一批抓住机会的游戏厂商。由于甚少在国内发声,它们往往不会见诸报端,多保持隐形状态,但实际已经撼动了整个市场研发、发行版图。

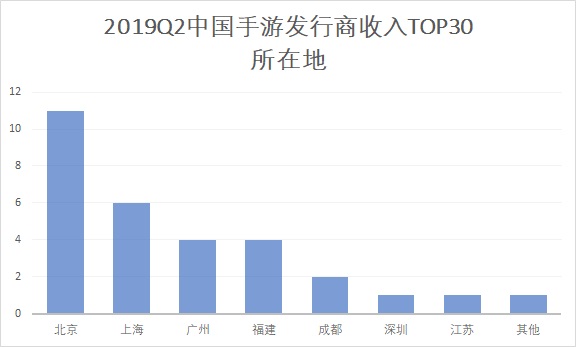

GameLook根据上榜发行商所在地进行了统计,发现北京以11家发行商入榜位居第一,上海、广州则分别以6家、4家发行商入榜跟随其后,其余则分散福建、江苏、深圳等地,一改过去行业对市场格局的认知。

从分布特点上看,北京一枝独秀,数量领跑不说还深藏不露、藏龙卧虎,如FunPlus、乐元素、百度、紫龙游戏等都扎根首都,使得北京成为出海底蕴最为深厚的城市。其中海彼网路旗下《弓箭传说》更开创了新的商业模式,基于超休闲产品形态,兼顾高人气和不俗的内购收入。

上海变化最大,特点是推陈出新、活力十足,并形成了鲜明的两种派别打法,如以莉莉丝、沐瞳科技、友塔网络为代表的出海派,以及以米哈游、鹰角网络为代表的二次元派。

广州是网易、多益网络、三七互娱、创酷互动多点开花,深圳则是腾讯一家独大,福建几乎可以称得上出海福地,江苏则是呼应吴侬地区的女性向。

值得一提的是,4月份GameLook曾依据App Store中国区畅销榜TOP100产品,制作了一份研发商所在地调查,实际格局与如今Sensor Tower统计的发行商TOP30所在地有一定相似之处,都是北上广领衔外,北京与上海、广州、深圳之间差距并未拉大。

造成二者差别的原因,主要是此次榜单只统计发行商,部分大厂收入实际被类似腾讯的强势发行商隐藏。

因而整体来看,造成中国手游发行市场格局发生变化的根本原因,在于全球化市场开始突出游戏企业的研运一体能力,尤其是在全球市场的竞争力。

市场侧重的不同和变化,使得部分企业需要时间适应,另一部分抓住机会的厂商拥有了超车机会,在这个机遇与挑战并存时代,GameLook预计综合能力过硬的企业,未来还将持续获得优势,不仅是时势造英雄,更是英雄造时势。