昨日晚间,湖北盛天网络技术股份有限公司(以下简称:盛天网络)发布收购上海天戏互娱网络技术有限公司(以下简称:天戏互娱)70%股份公告,以及公司控股股东赖春临5%的股份转让和资金募集等相关一系列公告。

在公布盛天网络收购天戏互娱收购案期间,盛天网络控股股东赖春临于2019年7月 12日与创富兆业签订了《股份转让协议》,拟将其所持公司无限售条件流通股9216万股中的1200万 股(占公司总股本的 5%)以 11 元/股价格转让给创富兆业。转让完成后,创富兆业将持有公司股份 12000000股,占公司总股本的 5%,成为公司持股 5%以上股东,赖春临共套现1.32亿元。

评估增值4.93亿,交易对价4.2亿元

天戏互娱收购案公告中指出,盛天网络拟将原创新研究院项目的募集资金用于收购上海天戏互娱网络技术有限公司70%股权事项,变更募集资金用途资金总计 4187.62万元。盛天网络承诺,本次收购天戏互娱 70%股权的行为不构成关联交易,也不构成《上市公司重大资产重组管理办法》规定的重大资产重组。

天戏互娱是一家运营IP的公司,目前主要利润来自于游戏IP运作改编的移动端网络游戏。由于公司于光荣特库摩公司(Koei Tecmo Games Co.,Ltd.)等日本知名游戏公司保持长期稳定合作关系,能够获取其IP在全球市场的独家授权,近几年储备了多款精品 IP,目前拥有包括《生死格斗 5》、《三国志 11》、《大航海时代 IV》、《真三国无双 6》等精品 IP 资源。

根据公告显示,2018年天戏互娱营收约2.178亿元,净利润为1609万元;2019年Q1营收9891.96万元,净利润1275.27万元。值得注意的是,2018年天戏互娱大部分收入来自旗下 IP 改编移动网络游戏《三国志 2017》。

盛天网络于2009年11月成立,主要做场景化互联网用户运营平台,每天服务超过两千五百万网民,为网民提供在线视频、网络游戏、电子商务等各类网络内容和服务。旗下平台与软件产品主要覆盖通过网吧、教育行业与酒店等各类公众互联网服务场所的上网人群。盛天网络旗下产品易游(易乐游)占据中国网吧市场超过37%的份额,截止至2013年底已为超过46000家网吧提供了优秀的产品与解决方案,并于2014年陆续研发和推出易乐玩、易乐途、随乐游、连乐无线等产品。

盛天网络2018年营收4.96亿元,同比增长27.91%,然而归属上公司股东净利润则出现了大幅度下滑。2018年净利润5344万元,相较于2017年的8919万元,同比下滑-37.78%。根据2019年上半年业绩预告显示,2019年上半年盈利预计1000-1300万元左右,同比下滑65.33%-73.33%。

根据湖北众联资产评估有限公司出具的《湖北盛天网络技术股份有限公司拟现金购买资产涉及上海天戏互娱科技股份有限公司股东全部权益价值评估项目资产评估报告》(众联评报字[2019]第 1137 号),天戏互娱在评估基准日 2018年12月31日的净资产为 1.0669.86元,采用收益法评估后的股东全部权益价值为 6亿元,评估增值4.93亿元,增值率为462.33%。经各方协商,一致确认本次交易的天戏互娱 70%股权的交易对价为 4.2亿元。

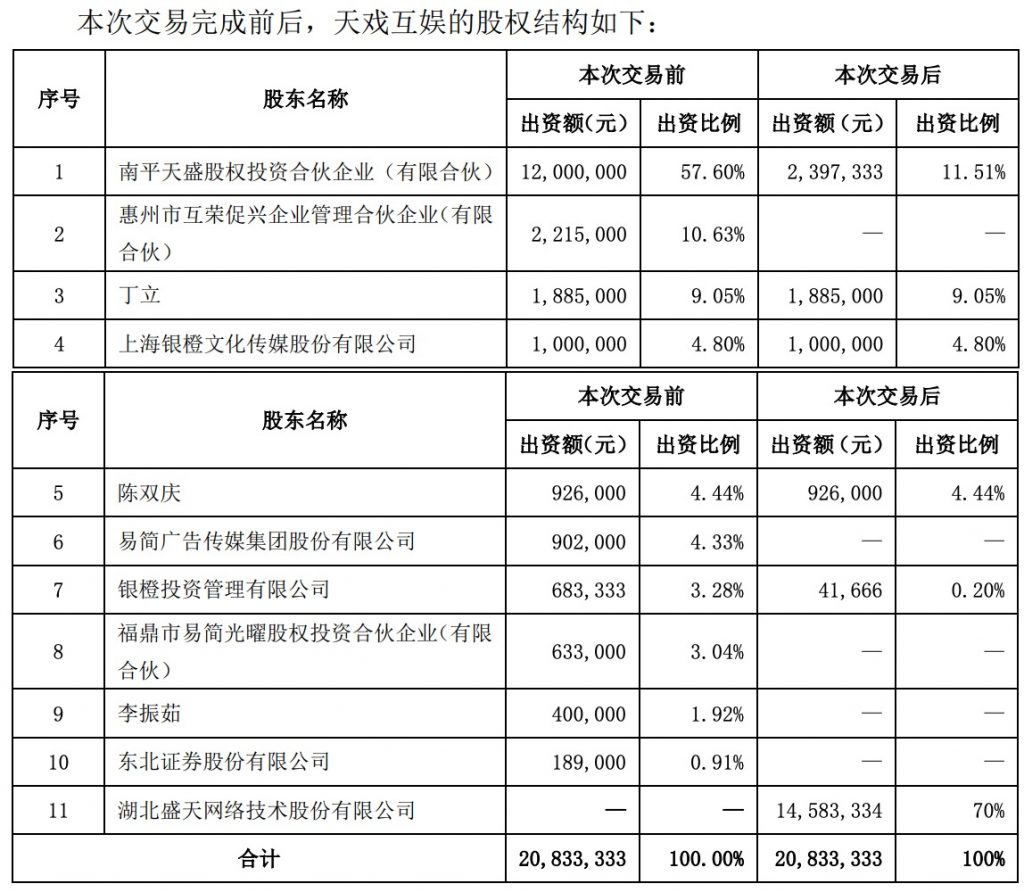

根据Gamewower通过工商管理局公示平台查询获悉,天戏互娱一共有10名股东。在此次股权收购案中,盛天网络拟以现金支付方式收购南平天盛股权投资合伙企业(有限合伙)、惠州市互荣促兴企业管理合伙企业(有限合伙)、易简广告传媒集团股份有限公司、银橙投资管理有限公司、福鼎市易简光曜股权投资合伙企业(有限合伙)、李振茹、东北证券股份有限公司合计持有的天戏互娱 70%股权,收购价款合计人民币 4.2亿元,其中拟投入募集资金 4187.62 万元,剩余收购价款由公司使用自有资金补足。

收购完成后,天盛投资剩余11.51%股权,银橙投资剩余0.2%的股权,其余参与股权转让的股东股权全部清空。

业绩对赌:4年3.084亿元

业绩承诺期为 2019 年度、2020 年度、2021 年度及 2022 年度。

天戏互娱承诺:(1)2019 年度承诺扣非净利润不低于 6000 万元,2020年度承诺扣非净利润不低于6480万元,2021年度承诺扣非净利润不低于7776万元,2022 年度承诺扣非净利润不低于 8100 万元。

(2)目标公司 2019 年、2020 年、2021年、2022 年累计承诺扣非净利润不低于 3.084亿元。

天戏互娱承诺,盛天网络支付现金购买资产完成后,截至 2019 年末、2020 年末、2021 年末、2022 年末,在业绩承诺期间, 公司2018 年末、2019 年末、2020 年末、2021 年末的应收账款期末余额的收回比例分别达到 60%以上;截至 2024 年末,公司 2022 年末应收账款期末余额的收回比例达到 95%公司应收账款的回款,负责将按照约定向盛天网络支付赔偿款。

对赌不达标,天戏互娱需支付赔偿金,但总额累计不超过甲方为本次交易支付的对价总额。

赔偿支付/奖励约定

若扣非净利润未完成,天戏互娱需以现金补偿。2019 年、2020 年、2021 年乙方应补偿金额的计算公式:当期应补偿金额=(截至当期期末累积承诺扣非净利润数-截至当期期末累积实现扣非净利润数)*150%-累计已补偿金额。

2022 年乙方应补偿金额的计算公式:当期应补偿金额=(30,840 万元-截至当期期末累积实现扣非净利润数)÷30840万元×标的资产的交易价格-累计已补偿金额。

在逐年补偿的情况下,各年计算的应补偿金额小于 0 时,按 0 取值,即已经补偿的金额不冲回。

若应收账款期末余额的收回比例为达标,天戏互娱需以现金向天盛网络支付补偿款。2019 年末、2020 年末、2021 年末、2022 年末乙方应补偿金额的计算公式:当期应补偿金额=(目标公司上期末应收账款总额60%-截至本期末目标公司上期末应收账款已回收金额)÷(目标公司上期末应收账款总额60%)×标的资产的交易价格-累计已补偿金额。

2024 年末乙方应补偿金额的计算公式:当期应补偿金额=(目标公司 2022 年末应收账款总额95%-截至本期末目标公司 2022 年末应收账款已回收金额)÷(目标公司 2022 年末应收账款总额95%)×标的资产的交易价格-累计已补偿金额。

在逐年补偿的情况下,各年计算的应补偿金额小于 0 时,按 0 取值,即已经补偿的金额不冲回。

经减值测试如:标的资产期末减值额>补偿义务主体业绩承诺期内已补偿金额,则天戏互娱应向盛天网络以现金方式另行补偿,补偿金额计算公式为:补偿义务主体另需补偿的金额=标的资产期末减值额-补偿义务主体业绩承诺期内已补偿金额。

如果天戏互娱在业绩承诺期内实现扣非净利润超过当期承诺扣非净利润的110%,盛天网络将对天戏互娱管理团队进行业绩奖励。业绩奖励的具体方案由盛天网络股东大会审议通过后实施。

上述业绩奖励安排应基于目标公司实现扣非净利润大于承诺扣非净利润的超额部分,奖励总额不超过超额部分的80%,且合计不超过标的资产交易作价的 20%。

交易对价:分六期支付

截止2018年12月31日,目标公司股东全部权益的评估值为6亿元。经协商,各方一致同意本协议项下标的资产的交易价格确定为4.2亿元,全部以现金支付,共分为六期。

第一期交易对价:自本协议生效后 15 个工作日内,甲方按如下方式向乙方各方支付第一期交易对价,共计1.1亿元。

第二期交易对价:自交割完成后 5 个工作日内,甲方按如下方式向乙方各方支付第二期交易对价,共计1.1亿元。

第三期交易对价6000万元,在天戏互娱完成2019年业绩承诺的同时,2018年年末应收账款余额的收回比例达到 80%以上,盛天网络将完成交易对价的支付。

第四期交易对价5000万元,在天戏互娱完成2020年业绩承诺的同时,2019年末应收账款余额收回比例达到 80%以上,以及如果天戏互娱截止2020年度期末连续两年累计实现扣非净利润不低于 1.248亿元且2018 年末应收账款余额的收回比例达到 80%以上,盛天网络将完成交易对价的支付,已经支付的当期交易对价不重复支付。

第五期交易对价4000万元,在天戏互娱完成2021年业绩承诺的同时, 2020 年末应收账款余额的收回比例达到 80%以上,以及连续三年累计实现扣非净利润不低于 2.0256亿元且 2019 年末应收账款余额的收回比例达到 80%以上,盛天网络将完成交易对价的支付。

若截止2021年度期末连续三年累计实现扣非净利润不低于2.0256亿元且2018年末应收账款余额的收回比例达到 80%以上,则需要支付第三期交易对价(如第三期对价当期未达到支付条件),已经支付的当期交易对价不重复支付。

第六期交易对价5000万元,在天戏互娱完成2022年业绩承诺的同时,实现业绩承诺期连续四年(2019 年度至2022年度)累计扣非净利润不低于 3.084亿元且2021年末应收账款余额的收回比例达到 80%以上,盛天网络将完成交易对价的支付。

如果天戏互娱截止2022年期末连续四年累计实现扣非净利润不低于 3.084亿元且截止2020年末应收账款余额的收回比例达到 80%以上,则需要支付第五期交易对价(如第五期对价当期未达到支付条件);

如果截止2022年期末连续四年累计实现扣非净利润不低于3.084亿元且2019年末应收账款余额的收回比例达到 80%以上,则需要支付第四期交易对价(如第四期对价当期未达到支付条件);

如果截止2022年期末连续四年累计实现扣非净利润不低于3.084亿元且2018年末应收账款余额的收回比例达到 80%以上,则需要支付第三期交易对价(如第三期对价当期未达到支付条件)。

天盛投资承诺,截止2024年12月31日,天戏互娱截止2022年末应收账款余额应收回达到 95%以上,如上述承诺未实现,盛天网络有权向天盛投资主张返还第六期交易对价(如果第六期对价已经全部或者部分支付)。已经支付的当期交易对价不重复支付。

最终结算:第三期、第四期、第五期、第六期交易对价当期或者其后年度没有达到支付条件, 则支付时间相应延后。第三期、第四期、第五期、第六期交易对价优先用于抵扣《业绩补偿协议》中约定的未达到承诺业绩及应收账款收回率的补偿(如有)。如果第三期、第四期、第五期、第六期交易对价最终仍然全部或者部分没有达到支付条件,在抵扣天盛投资应付甲方的业绩补偿款后仍然有剩余的,则在甲方认可的具有从事证券期货相关业务资格的审计机构出具目标公司 2024 年审计报告后 10 日内由甲方将该等剩余款支付给天盛投资。

盛天网络收购的目的

从盛天网络2018年的财报和2019年上半年的业绩预告可以看出,盛天网络的营业净利润出现大幅度下滑,盛天网络需要并购优质的资产来实现公司主营业务的利润增长。

另外,盛天网络主营业务包括网络广告及技术服务、互联网增值服务、软件销售、游戏联运服务等,近年来虽然在网络游戏相关业务方面做了较多布局,但是在移动游戏领域深度不够。需要通过并购优质的移动游戏公司来进一步深入拓展移动网络游戏领域业务,一方面,可以将天戏互娱精品游戏运营业务与原有的游戏联运服务进行整合,实现公司游戏运营业务的进一步延伸。

除此之外,盛天网络核心产品是用户平台,需要通过并购优质的游戏CP和发行商来进一步提高优质游戏产品的获取能力,从而充分将平台沉淀的用户群体和数据得到充分的价值转换,进一步实现公司的业绩增长。

总体来说,盛天网络的资本并购最终目的是为了更加好看的财务报表。