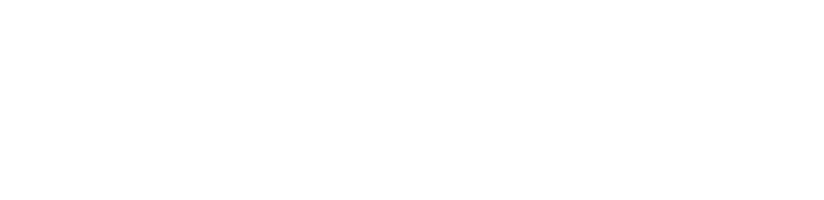

近日, 新娱科控股有限公司(以下简称“新娱科”)正式向港交所递交IPO招股书,拟于港股市场上市。

新娱科主要从事手游研发与发行业务,公司的收入主要包括发行(自研自发、代理发行与联合发行)、外包开发(软件/游戏等定制开发)、游戏销售(自研游戏授权)以及银行理财和政府补贴。

2014年,作为新娱科运营主体之一的顶联科技于中国成立,从事电脑、电脑配件及电子产品的销售以及中国软件和网站的开发。2015年,公司开展手机游戏开发业务,并于2016年开始做手游代理发行业务。2018年,新娱科开始发行自主研发的游戏。

发行超过200款游戏,净利率却逐年下滑

招股书显示,新娱科发行游戏主要集中于RPG、SLG以及休闲游戏三大类型。

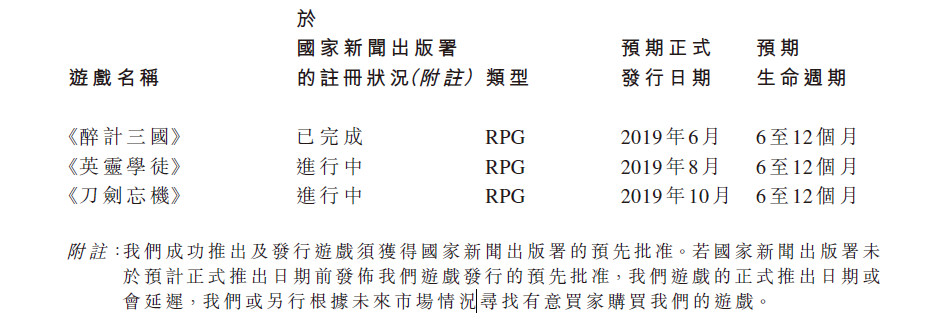

截至赴港IPO提交招股书日,新娱科三年内一共代理发行游戏超过200款,自主研发游戏20款,包括13款网络游戏和7款单机游戏。其中有10款游戏已经售予游戏研发商和发行商的第三方买家,以及2款游戏于2018年发行并且投入运营。2019年,新娱科计划推出三款自主研发的游戏,包括《醉计三国》、《英灵学徒》和《刀剑忘机》,该三款游戏均为RPG游戏。

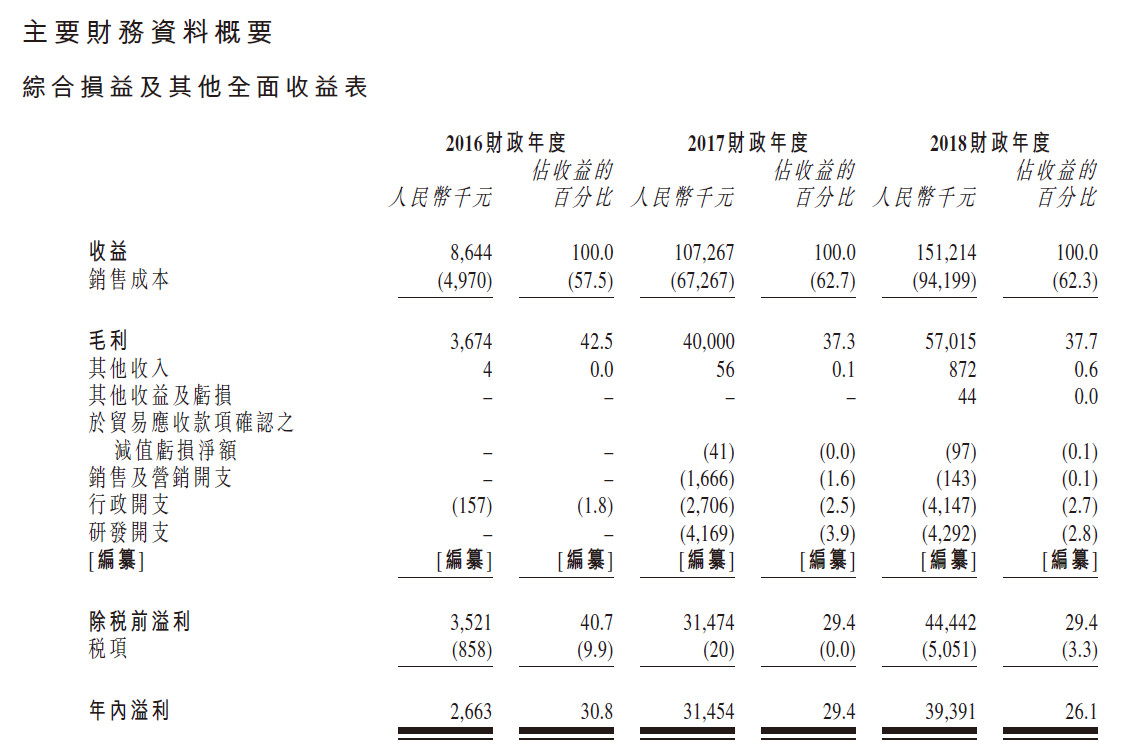

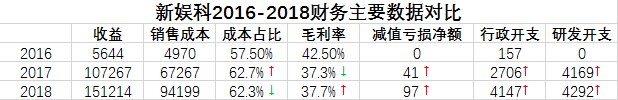

2016年新娱科收入864.4万元,销售成本797万元,成本占比57.5;2017年收益1.07亿元,同比增长1140.94%,销售成本6726.7万元,成本占比62.7%;2018年收入1.51亿元,同比增长40.97%;销售成本9419.9万元,成本占比62.3%。

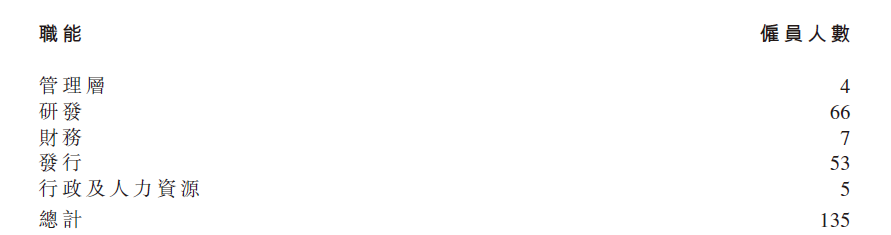

截止目前,新娱科团队人数为135人,研发团队66人,发行团队53人。从业务上来看,相较于其他同类公司,新娱科的团队规模并不算特别大,算是中等水平。

值得注意的是,根据招股书显示,2016年新娱科发行的游戏数量为11款,2017年增长至108款,到了2018年减少至101款。而2018年新娱科开展自研游戏的发行业务,发行了自研的2款游戏,对比来看,新娱科实际上在第三方游戏的代理数量正在下滑,或者说在受到诸多因素的影响,新娱科的拿好产品能力正在降低。

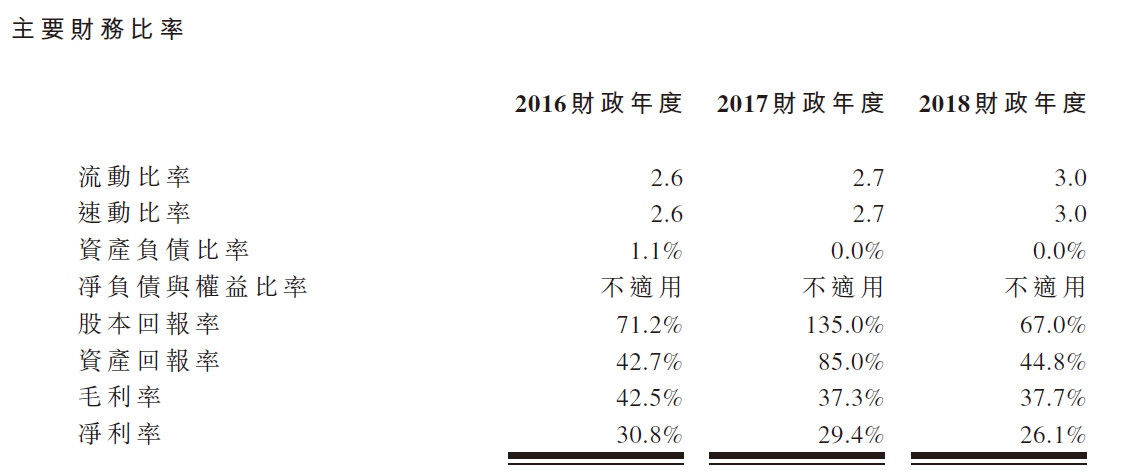

除了拿好产品的能力降低以外,新娱科的股本回报率、资产回报率和净利率均出现了不同程度的下跌。2016新娱科净利率为30.8%,2017年为29.4%,2018年26.1%。

发行能力差 自研游戏欠佳

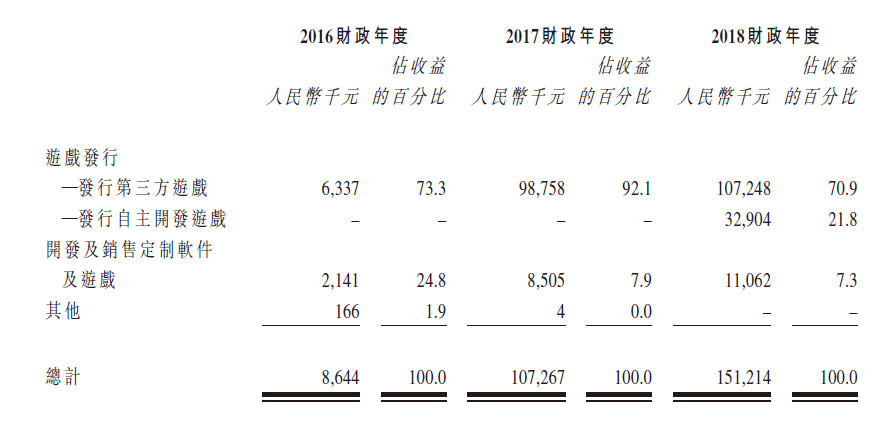

从整体收入结构看,2016年新娱科代理发行收入633.7万元,收益占比73.3%;外包收入214.1万元,占比24.8。2017年代理发行收入9875.8万元,占比高达92.1%;外包收入850.5万元,占比7.9%;2018年代理发行收入1.07亿元,占比70.9%;发行自研游戏收入3290.4万元,占比21.8%;外包收入1106.2万元,占比7.3%。

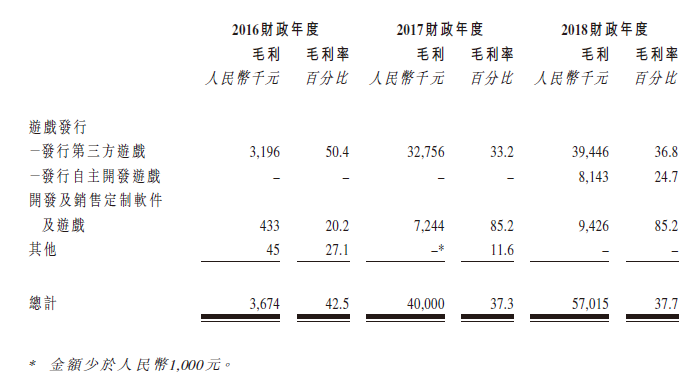

游戏毛利结构方面,2016年新娱科游戏发行毛利367.4万元,其中代理发行毛利319.6万元,毛利率50.4%;外包毛利43.3万元,毛利率20.2%;其他毛利4.5万元。2017年游戏发行毛利4000万元,其中代理发行毛利3275.6万元,毛利率33.2%;外包毛利724.4万元,毛利率85.2%;2018年代理发行毛利3944.6万元,毛利率36.8%;自主研发游戏毛利814.3万元,毛利率24.7%;外包毛利942.6万元,毛利率85.2%。

虽然新娱科在代理发行、自研游戏和外包毛利在增长,但是有三个点值得关注。

首先是外包业务占比正在下滑,三年内下滑了17.5个百分点;而毛利率方面2017年和2018年持平,这反映了该公司的外包净利润已经到了增长的瓶颈。

其次是代理发行业务方面,虽然2017年增长了8.8个百分点,但在2018年大幅度下滑,下滑21.2个百分点,而发行自主研发的游戏收入占比21.8%,几乎与发行第三方游戏业务的下滑打平。在毛利方面,2017年代理发行毛利降低16.8个百分点,而到了2018年又增长了两个百分点,毛利率增减的变化应与代理发行游戏类型数量有直接的关系。

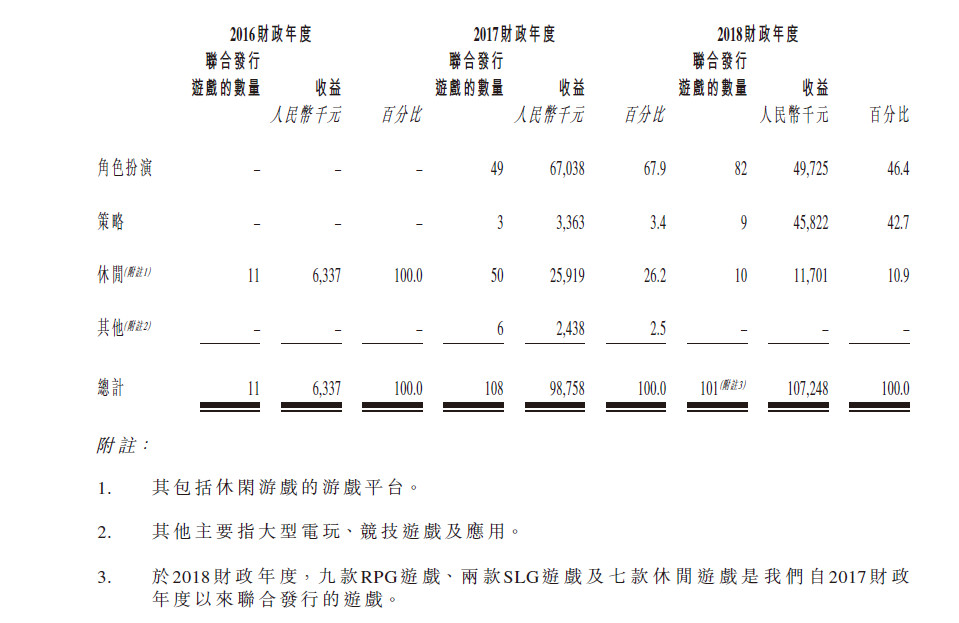

2017年新娱科发行11款游戏都是休闲游戏,收益633.7万元;2017年发行108款游戏,其中RPG游戏49款,贡献6703.8万元收入;SLG游戏3款,贡献收入3.63万元;休闲游戏50款,贡献收入2591.9万元;2018年共发行游戏101款,其中RPG游戏82款,贡献收入4972.5万元;SLG游戏9款,贡献收入4582.2万元;休闲游戏10款,贡献收入1170.1万元。

2017年和2018年新娱科发行游戏均超过100款,其中2017年RPG游戏占主导,休闲游戏次之;而到了2018年,虽然发行的RPG游戏数量是SLG和休闲类游戏8倍多,但是9款策略类游戏的收入与RPG游戏只差了3.7个百分点。

这不仅解释了为什么在2017年毛利率大幅度下滑的情况下,2018年的毛利率反而出现了增长。另外,更直截了当的反映出,新娱科在RPG游戏和休闲类游戏的发行方面表现并不好。

更加严苛地说,新娱科通过三年的发行经验积累,在RPG和休闲类产品上并没有表现出其强势的发行能力,尤其是休闲类游戏发行,新娱科连续做了三年,收益上反而出现了严重下滑,同比下滑高达54.86%。而RPG游戏在发行数量上同比增长78.57%至82款时,整体收入却同比下滑超过25.82%。

第三点是2018年开始新娱科自研游戏发行业务,其收益只是填补了代理发行业务占比的下滑,而且该项业务的毛利率相比代理发行业务的毛利率低了12.1个百分点,这充分说明了新娱科游戏自研费用过高,以及产品在市场表现欠佳。

2018年新娱科发行的2款自研游戏均为RPG游戏——《虚空风暴》和《公主历险记》分贡献了2650万元和640万元。

据了解,《虚空风暴》于2018年7月份发行,但从2018年12月底至今年4月初处于停运状态。在运营期间,这款游戏平均月活用户超50万,平均月流水为620万,目前游戏已经重新开始运营。另外,《公主遇险记》则于去年8月上线,截至去年底,平均月活用户超32万,平均月流水为140万元。

归根结底,新娱科不仅签不到好的产品,而且也研发不出精品。这包括看产品的能力、公司的现金流、好的CP合作关系以及优秀的研发人才。

钱不能解决所有问题

尽管净利润出现逐年下滑,重点发行的休闲类和RPG类产品收入下滑非常严重,自己自研产品的市场表现欠佳,新娱科毅然决然的启动了上市计划。

招股书中,新娱科提出了未来计划,主要过包括四个方面:

1、 提升游戏研发能力及扩大游戏组合,包括收购第三方游戏研发商、购买IP、扩充及挽留内部研发团队和扩充游戏研发设施;

2、 增强游戏发行能力,拟通过扩充发行队伍加强发行能力,以迎合公司增加的运营、商业及商场需求;

3、 建立一个综合游戏分发平台。长远而言,公司致力于开发一个综合的手机游戏分发平台,令手机游戏开发商可开发及上传手机游戏,游戏用户可下载、分享及购买游戏,以及进行充值及游戏内部购买。该平台可通过多种设备访问,如电脑、移动设备及VR设备。

4、 扩大地理覆盖范围及建立国际用户基础。作为公司扩展业务运营及多元化市场风险的策略一部分,公司将在中国境外市场发掘商机且公司的初步扩张将集中于用户群与中国市场语言及游戏文化相仿的其他亚洲市场的游戏发行及品牌推广。为此,公司计划监理办公室和雇佣额外的员工。

Gamewower对新娱科提出的四点计划作出总结,扩充团队,买IP,建立游戏分发平台,游戏出海。实际上上对于大多数游戏公司来说,这四点计划在他们在财报和招股书中都会体现的,因此并没有任何独特的地方,或者说每一家从事游戏自研和发行业务的公司最终面临的问题都是一样的。

如今的中国游戏市场已非几年前凭借单边业务便更获得足够大收益的时期了,无论是渠道平台,还是游戏发行公司,必须有自研产品线,或是通过投资并购、或是自建团队。游戏研发商的站队现象事实上在2017年已经表现得非常明显,时至今日,中国游戏市场格局已定,以腾讯、网易为代表的TOP 15游戏公司已经占据了中国游戏市场超过70%以上的市场份额。而从人才方面来说,国内优秀的研发人才近乎都集中在游戏大厂,以及一些国内与海外业务做得不错的游戏公司里。

新娱科作为一家以游戏自研和发行的公司,想要扩充研发和发行团队本无可厚非,但是从市场格局和人才分布上来看,新娱科想要短期内改变现状并非是一件容易的事。

用户经历过一次次教育后,已经变得非常聪明。而且像《绝地求生》、《王者荣耀》等竞技产品,以及如今日头条、抖音等大应用产品在切割用户的时间,这对于游戏发行商带来了更大的难度,那便是抢夺用户和他们的时间。

这同时也带来一个新的问题,在移动互联红利结束的前提下,用户的成本越来越高。

虽然新娱科在RPG和休闲类游戏收入大幅度下滑的情况下,SLG游戏收入增长,但目前买量成本相较于去年已经增长了五倍。

天成手游中心VP周雷2017年中旬透露,SLG的买量成本苹果大约在25元钱,安卓差不多是10-15元钱。而近日广州分给网络的叶选峰透露,“安卓的话60到80元,苹果可能是100到120元之间,但是也根据每家自己的优化团队有关,包括自己产品的数值、质量各方面都有关联。”

据游戏陀螺报道,如今很多SLG项目都陷入一种循环:玩家或许会继续体验SLG,但却不愿意进行多次付费,最终导致SLG游戏的收入数据模型由3~5年下降到1~2年甚至更短。而为了留住更多玩家,刺激玩家的二次消费,像《乱世王者》就加入了充值继承模式,即满足条件的玩家,可以在新区继承旧区的一定比例的充值额和贵族经验(相当于VIP),可以看到,今天的SLG越来越难做,SLG用户都集中在头部产品之中。

“SLG成本会比其他品类更高一点,因为用时会更久,加上打磨时间以及产品的完善周期会较长,成本大概在500到2000万之间。而头部产品诸如《乱世王者》、《率土之滨》这些,成本更是在5000万以上。”叶选峰说。

实际上新娱科的SLG游戏发行得也并不好,9款游戏年收入共4582.2万元,平均一款游戏月收入42万元,这数字在SLG市场里几乎可以忽略不计。而所谓的游戏分发平台更不用多说,市场上已经挂掉了一大批。

在受到游戏版号、市场等因素所累情况下,游戏出海成了大势。

根据报告,中国移动游戏海外市场占比15.8%,尚有巨大潜力可挖。日韩、美国和西欧是海外移动游戏收入的重点市场,而中东和非洲及东南亚,目前虽然整体市场规模较小,但其增长率均超过40%,有望成为未来全球移动游戏的重点市场。在游戏类型分布中,日本、德国、土耳其及俄罗斯市场的移动游戏更多地集中在一到两个游戏类型,如策略类。中国游戏企业可以重点发展当地市场份额最高的游戏类型。

游戏出海对于新娱科来说或许是一个机会。

然而出海意味着更高的投入,不仅要针对不同地区建立专业的发行和运营团队,同时对游戏产品的品质有了更高的要求。从Appannie3月份不的中国游戏厂商出海TOP 30排行榜,不难看出,这些游戏公司实际上在海外市场已经摸爬滚打多年,深谙海外市场的套路与玩法。另外需要补充的是,如今出海Top 25门槛月流水4000万元。

而反观新娱科,从2016-2018年收入主要来自于中国市场,此时游戏出海本身已经晚了一步,想要在快速海外市场立足,恐怕还要先交上一笔学费。 比如各国家地区的政策与法律,其实新娱科在伊朗就遭遇到了麻烦。

因此,在Gamewower看来,新娱科想要通过游戏出海,建立游戏分发平台并非是一件容易的事,因为他不仅要面临中国本土的游戏厂商的竞争,同时还要面对整个亚洲市场的游戏厂商。

其实,像新娱科这样的游戏公司是那些仍然在争取中国游戏市场30%市场份额的无数游戏公司中的一个缩影,他们是夹缝中求生存。

上市,对新娱科意味着能够融到更多的钱。公司将这笔钱用来代理和研发更优质的产品,套更好的IP,用更优秀的人才,将发行范围扩至更大的市场,赚取更多的钱,逻辑是上通的,然而市场竞争是残酷的,如果钱能够解决一切问题,那么成功也就不再是一个偶然性事件了。