文 | 手游那点事 | 刮飞底晒

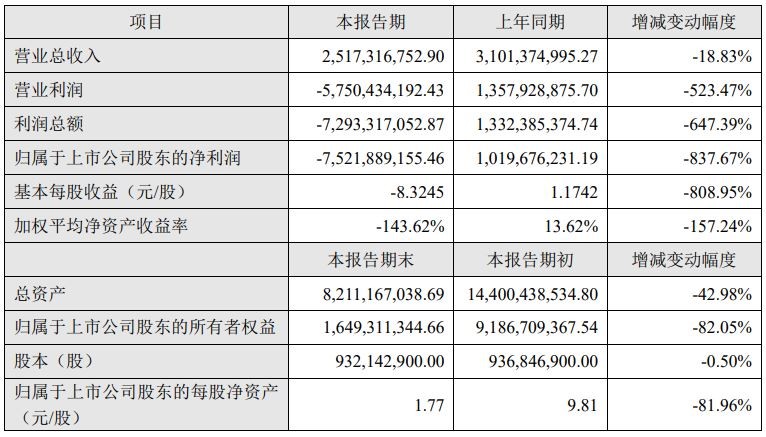

2019年2月27日晚间,天神娱乐公布了2018年财务报告,结果再次令人大跌眼镜:公司2018年度营业收入为25亿元,较2017年度同比下跌18.83%;归属于上市公司股东的净利润为-75.2亿元,较2017年度同比重挫837.67%。而归属于上市公司股东的每股净资产则从9.81元直线跳水至1.77元。

截至2月28日收盘,天神娱乐股价报5.55元/股,对应总市值51.73亿元。

在2018年,游戏产业固然受到政策监管与版号限行的影响,导致许多游戏公司的营收下降与亏损扩大。但天神娱乐的亏损金额直逼80亿人民币,其亏损规模远超同行,甚至位列沪深两市3000多家企业之首。那么,天神娱乐为何会走到今天这一步?

巨亏75亿早有征兆?商誉占比过高隐患重重

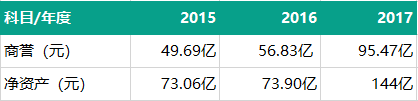

实际上,通过观察天神娱乐2015至2017年年度财务报表中的两项数据——商誉与净资产的比例情况,我们便可以看出一丝端倪。

根据数据显示,从2015年到2017年三年间,天神娱乐的商誉占净资产比重分别高达68%,77%和66.3%。同时据天神娱乐公布的2018年第三季度财报数据显示,当季商誉占净资产比重为67.4%。

纵观2018年第三季度整个传媒板块商誉市值比情况,天神娱乐的商誉市值比名列第二,高达101.24%,相比之下,遥遥领先于其同行企业乃至于整个传媒板块。

虽说并购是传媒行业常见的资本运作手段,但天神娱乐的商誉占净资产比重已经高到令人咂舌的地步。就在同年 11 月 16 日,证监会发布《会计监管风险提示第 8 号——商誉减值》,要求对企业合并所形成的商誉,应当每年进行减值测试,传媒行业商誉减值的高发期也就此开启,依靠并购手段急速发展天神娱乐自然难逃一劫。

4年疯狂并购9家公司,豪掷69亿人民币却埋下祸根

为何天神娱乐的商誉逐年增长的态势愈演愈烈?这与该公司在2015年掀起的并购热潮之间存在着密切联系。

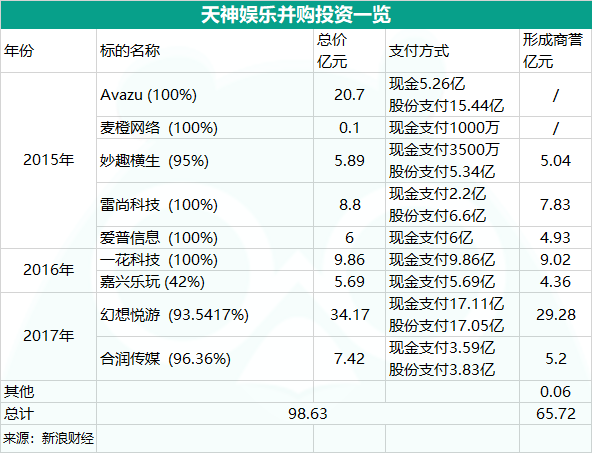

从2015年开始,天神娱乐就不断开始发起激进的并购,在泛娱乐行业大肆布局。据统计,仅上市公司直接并购的标的就高达9家,分别是Avazu、麦橙网络、妙趣横生、合润传媒等,业务涉及手游、休闲游戏、数字营销等领域。

但是天神娱乐豪掷69亿人民币进行疯狂收购的背后,也为公司业绩埋下了祸根。

首先是标的资产溢价明显。例如在2016年1月25日,天神娱乐宣布拟以现金4.69亿元收购嘉兴乐玩公司42%股权。截至2016年11月30日,嘉兴乐玩净资产仅500万元。若按照上述收购估值,嘉兴乐玩整体估值达到11.16亿元,相比净资产溢价率竟高达222.25倍。为此,天神娱乐于2017年2月8日领受交易所问询函,被要求对此次收购事项做出详细说明。

其次是并购项目的业绩水平不及预期。在2015年,天神娱乐收购了Avazu Inc.和上海麦橙网络科技,该年两间公司承诺净利润达1.768亿元,但最终只完成了1.348亿元。同年,天神娱乐宣布收购一花科技,商誉达9.02亿元,但是到了2018年的9月底,一花科技却宣布停止运营,之前的业绩承诺也成为一纸空谈,这一部分的商誉自然会受到减值的处理。

最后便是完成对赌后业绩变脸。天神娱乐曾于2015年斥资8.8亿元收购的雷尚科技,后者承诺2015年至2017年的扣非净利润不少于6300万元、7875万元、9844万元,三年累计不少于2.4亿元。虽然雷尚科技如约完成了业绩承诺,但是到了2018年上半年,该公司的净利润仅为1779万元,业绩立马出现大变脸。

以上9起并购便是造成天神娱乐商誉高企的重要原因。根据其2018半年报公布的65.72亿元商誉组成来看,幻想悦游积累的商誉最高,达29.28亿元,而一花科技商誉也高达9.02亿元、雷尚科技为7.83亿元等。

天神娱乐一度依赖于疯狂地外延式并购使得公司的业绩和资产规模得以快速增长,但与此同时,其收购过程中屡屡出现资产溢价明显,业绩对赌未达预期与业绩变脸三大难题,使得公司的商誉地雷越埋越多。甚至在2019年1月31日收到深交所的关注函,被要求说明于2018年集中计提大额商誉减值准备的原因及合理性,是否存在利用形成商誉相关资产进行利润调节,本期进行业绩“大洗澡”的情形等。在未来,依靠并购公司“包装“公司业绩的路子将越来越难走,商誉这把达摩克利斯之剑更是时时警醒着各大游戏公司切莫盲目扩张。